版塊分析|基金公司房地產團隊:供應鏈危機正為某一行業創有利條件

工業房地產淨吸納量較去年同期高98%

駿利亨德森投資房地產股票團隊指出,今年美國工業房地產市場的租賃活動已創下新高。截至9月份,2021 年迄今的工業房地產淨吸納量(於特定時期內,實際佔用的平方英尺總和減去實際空置的平方英尺總和)達到驚人的3.66億平方英尺,數字較去年同期高出98%1, 即使未計入2021年最後一季,都已打破了歷來單一年份的新高。

全球最大倉庫公司安博(Prologis) 在最近的財務報告中表示,該公司所有空間「實際上已經售罄」,且「空置率處於前所未有的低位」。安博破紀錄的業績,部分是由美國和世界各地的供應鏈問題所推動,而在短期內嚴重中斷的供應鏈似乎不太可能恢復。安博目前所簽訂的新租約價錢,已較過往高出 28%2。

對多數行業而言,供應鏈緊縮無疑可能是一場風暴,但工業房地產業主卻一直是最大的受益者之一。駿利亨德森投資房地產股票團隊就指出以下原因:

原因一:全球供應鏈危機 導致行業轉為保持手上大量貨存模式

過去數十年來,供應鏈變得愈來愈全球化,受惠於各國之間的成本差異,供應鏈轉向「及時制模式」(Just-in-time model),指的是在需要貨物前一刻才運送貨物,以盡量減低靜態庫存水平。此模式由日本豐田汽車於上世紀七十年代初開發,並在九十年代由美國戴爾電腦發揚光大。

然而,一場疫情卻暴露供應鏈的風險,導致公司手頭上的庫存降至低位,且由於交貨時間過長,變得難以在可接受的時間內把產品送到消費者手中,繼而導致零售商錯失潛在的銷售機會。最近數月多個不同趨勢結合,更使當前的供應鏈危機日益惡化。

租客因而別無選擇,唯有先下手為強,付出更多資金,先從競爭對手中取得可用的倉庫空間。尤其在接下來的假期來臨之前,將爭先恐後地奪取倉庫空間。供應鏈的模式亦由先前所提及的「及時制模式」,轉為「以防萬一」模式,手上保持大量庫存。而駿利亨德森投資房地產股票團隊指,這將會是持續多年的結構性趨勢,而目前仍只是處於早期階段。

原因二:商業房地產租金本來就只屬總成本冰山一角

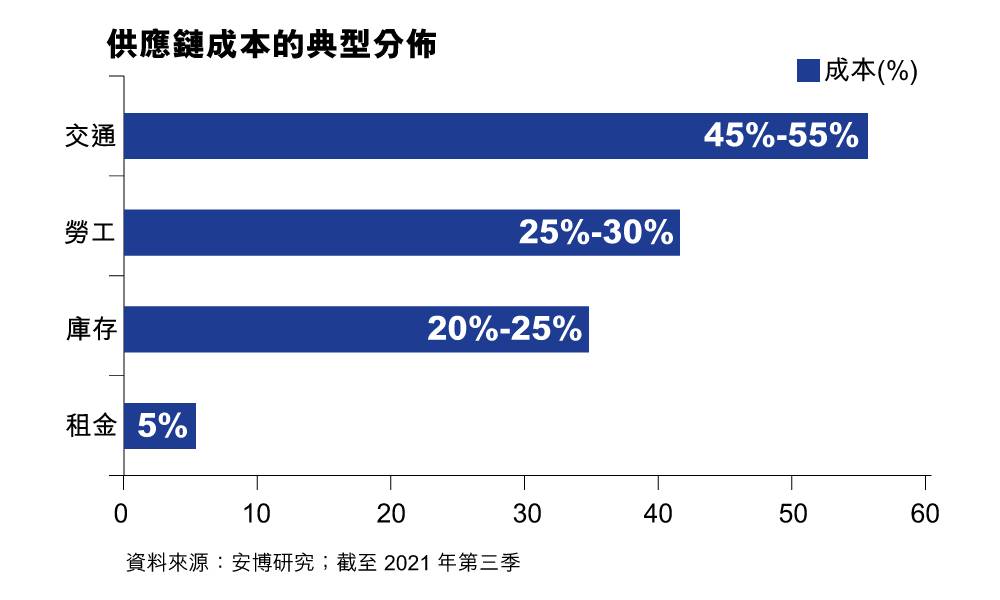

第二,在供應鏈主要成本類別中,房地產租金是最小的組成部分,佔租戶總供應成本的5%以下3。與運輸和勞動力成本相比,租金成本相形見絀,因為前兩者通常佔總成本的55% 和30%。房地產服務商 NAI Hiffman的環球物流總監Adam Roth表示:「表面上商業房地產成本似乎很高,但對企業來說可能並不是那麼重要。」

根據全球領先物流集團德迅(Kuehne+Nagel )的數據,截至2021年10 月 15 日,目前全球有 600 多艘集裝箱船被困在港口外圍等待停靠,數字幾乎是年初的兩倍。除了港口大亂,供應鏈還受到更深層次的問題打擊,包括港口工人及卡車司機短缺,以及燃料價格上漲等。

由此可見,儘管租金增長持續創紀錄,但運輸和勞動力成本的上漲速度亦可以很快。安博估計,物流地產用戶在租金上每花1美元,就要在勞工上花5到7美元、在交通上花費 10 美元。相較下,工業倉庫空間這個關鍵因素的成本較低,其實反映了業主享有可觀的議價能力,並可持續受惠其中,同時有助抵銷其他供應鏈部分愈滾愈大的成本。

此外,房地產業權並非一項勞動密集型的工作,駿利亨德森投資房地產股票團隊指出,工業用地業主因而享有可觀的議價能力之外,也相對避開勞動力成本上升的問題。

原因三:供需嚴重失衡 推高倉庫租金

另外,由於公司傾向租用人口較密集的庫存設施,因而較容易付出更多的租金,結果推動租金增幅創出歷史新高。

供需失衡的情況在沿海市場更為明顯。美國第三季工業市場租金增加 8.3%4,然而在供應有限的沿海市場,租金上漲的幅度更大。

美國新澤西州A級空間的平均租金較12個月前高24%。潛在租戶之間競相出價已不再是新鮮事。南加州一家領先的工業地產企業Rexford最近宣布,其投資組合按市值計算(即平均現有租金與平均市場租金之間的差距)目前約為 27%,有望提供可觀的收入增長機會。

撇除供應鏈危機 電子商務本來已推動行業需求

最後,在全球供應鏈中斷之前,工業房地產已處於復興時期,原因在於網購愈來愈流行之下,電子商務愈見重要,即使是最古板的零售商也會承認這一點。駿利亨德森投資房地產股票團隊指,目前的情況只是為工業房地產「火上加油」,預示行業的需求將會持續良好。

備註:

工業房地產包括了用以製造、加工、儲存或運輸產品的建築物。

1,4. 2021 年第三季戴德梁行US Industrial Marketbeat Q3 2021報告。

2. 安博2021 年第三季業績報告。

3. 安博:Spending More on Logistics Real Estate in an Era of Changing Supply Chains,2021 年 10 月。以主要市場進行量化。

立即了解更多駿利亨德森投資房地產股票團隊的投資觀點

https://bit.ly/3y170SP

(Presented by Janus Henderson Investors)

觀點截至發布之日。文件僅供資料參考,不應被使用或解釋為投資,法律或稅務建議,或要約出售、要約買賣,或建議買賣或持有任何證券、投資策略、市場行業的建議。任何內容均不得視為直接或間接對任何客戶提供投資管理服務。觀點和範例僅就廣泛主題加以闡述,並非表示交易意圖,且隨時有變動及並不反映公司其他人的觀點。這並不表示或暗示任何所提及的撰述/範例為目前或曾經持有的投資組合。預測是無法保證的,無法確保所提供的信息是完整或及時且亦不保證使用它所獲得的結果。除非另有說明,所有數據資料均源自駿利亨德森投資,且合理地相信並依賴於第三方的信息和數據來源。往績並非未來表現之保證。投資涉及風險,包括可能損失本金和價值波動。

並非所有產品或服務均在所有司法管轄區內提供。資料或信息可能受法律限制,未經書面許可不得複製或引用,也不得在任何司法管轄區或情況下違法使用。駿利亨德森投資就本文件全部、部分或轉載資料違法分發予任何第三者概不負責。本文內容未經任何監管機構批准或認可。

任何對個別公司的參考,僅供說明用途,並不構成買入或賣出投資建議,法律或稅務事項的忠告。

於香港由證券及期貨事務監察委員會(“證監會”)註冊及監管的駿利亨德森投資香港有限公司發行。本資料未經證監會審閱。駿利亨德森為Janus Henderson Group plc或其子公司之商標。© Janus Henderson Group plc.

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。