想預測樓市走向 參考此「樓市估值法」 上車贏面達96% 唔怕買貴咗!|安東尼

撰文:安東尼| 圖片:iStock圖片、新傳媒資料室

誰為「貴平」定分界

若要知道樓市的估值,投資者不妨對比房地產投資的收益和支出—— 即該物業的投資「淨」回報率。

- 物業主要收益—— 租金回報率(Rental Yield): 12個月租金收入÷物業市價

- 主要支出—— 按揭利息(Mortgage Expense): 按揭利率x按揭成數

兩者之間差距(Spread)的淨回報,便成為樓價估值的重要指標。若淨回報是正數,就是偏便宜;相反,則為偏貴。當然,世上還有許多其他比率可以識別樓價泡沫或見底(例如供樓還款和薪金比例),只是筆者覺得物業「淨回報」這個方法較為簡單合理,並反映住宅物業價格受利息影響的事實。

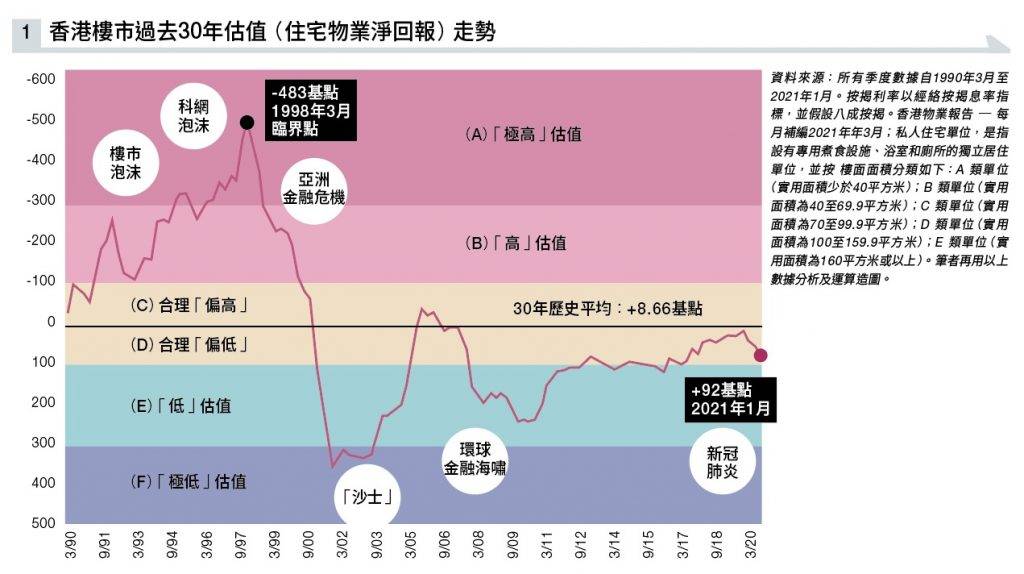

以下就讓筆者先去回測這估值方法,看看能否解釋到,1998年香港房地產泡沫(極高估值)爆破,以及2003年「沙士」疫情爆發和2007至2008年環球金融海嘯(GFC)時期的現象,進而放諸目前香港樓市現況及預測未來。

住宅物業「淨」回報

根據差餉物業估價署2021年3月的《香港物業報告 》,香港私人住宅「物業市場回報率」平均值為2.18%(2021年1月);同期的樓按息率(經絡按揭息率指數)為1.6%。

換句話說,現在「上車」(即使零首期,百分百按揭),仍可以獲得58個基點(Basis Points)的物業淨回報。

回顧上世紀90年代香港樓市都在「極高」和「高」估值水平(見圖表一A和B兩個區間)。當時港英政府放寬銀行按揭業務令資金泛濫,令香港人浸醉於「人人有屋買、個個有錢搵」的夢幻泡影。

住宅物業淨回報由1991年6月的負130個基點,擴大至1998年6月負418基點的「臨界點」。換句話說,租金收益率遠不能抵銷按揭利息支出。如此「極高」估值(負回報率)實在難以持續。時任港督彭定康於1997年7月離開香港後,亞洲金融風暴殺到,更觸發樓市泡沬爆破。當時銀行落雨收遮,令不少香港業主頓成「負資產」苦主。

由於樓市大跌,估值(住宅物業淨回報)亦於2000至2002年回落至合理區間(見圖表一C及D)。 其後2003年「沙士」襲港,令香港經濟再進入嚴冬,樓市直插至「極低估值」水平,住宅淨回報在2003年6月升達328個基點。

其後估值回升(自由行帶動經濟)至合理「偏高」區間(見圖表一C),但隨即因為環球金融危機,住宅物業市場再跌至「低」估值區間(見圖表一E);當時(2010年9月)住宅物業淨回報高達244個基點。

淘大花園邊三座最值錢﹕

輸少贏多 提防落錯車

當然,如此「極低估值」的黄金機會已不復再;就連香港在2019年6月至2021年1月受新冠肺炎打擊,整體樓市也只輕微下跌3.55%(差餉物業估價署:私人住宅 ─ 全港各類單位售價指數 )。

以目前香港住宅投資回報溢價約92基點(合理偏低估值),和2013年的水平差不多(見圖表二D)。

當年第四季「上車」的話,在三年後樓市都錄得15%至29%的升幅。筆者根據差餉物業估價署的數字,得出圖表一和圖表二結果。 就以現時住宅物業淨回報92個基金的水平來說,過去30年若投資者在這「合理偏低」區間購買住宅物業的話(共23個季度在這區間),持貨三年,香港樓市上升的機率是96%(即22個季度);而持貨五年,樓市上升的機率是100%(見圖表二D)。

反過來說,在「合理偏低」區間(見圖表二D)賣樓的話,贏面就只有4%(持貨三年),「落錯車」的機率是96%。

回望歷史展望將來 當然,以上只是整體樓市的估值(歷史數字)。個別屋苑有個別的租金數益率;而投資者和銀行也有不同的按揭利率,投資者「上車」前要對個別屋苑作出分析。

若要展望整體樓市,投資者必要分慮到重大的結構性轉變。 例如若「明日大嶼」人工島可付諸實行,有質素的(市區)住宅供應變會大增,香港住宅整體租金回報必定受壓。若最後香港只能在新界「山旮旯」東一忽、西一忽的改地起樓,即使住宅供應增加,但欠缺配套缺乏商業人流,始終不能替代市區物業,那香港整體住宅租金就可堅挺上升。

至於新冠疫情方面,筆者相信只會為香港樓市帶來「短暫」壓力,為投資者帶來「估值」吸引的機會;換句話是,就是財富管理的入市良機(當然實有風險)。

就回看1967年香港社會事件及隨後的大流感疫情,當時不少香港人移民到海外,令香港樓市受壓。 然而,不少高瞻遠矚的商人,趁機全力發展地產,趁低吸納;例如長江集團創辦人李嘉誠就於1971年創辦長江地產有限公司,1972年改名為長江實業集團,將投資重點轉移到房地業,標誌著李氏地產王國的建立。

最後,又是筆者「戴頭盔」時間。本文分析只是筆者個人分析,並非精準科學研究;讀者買賣樓宇,須事前作出詳細研究個別屋物業及宏觀因素。就如全球最大對沖基金BridgeWater創辦人雷•達利奧(Ray Dalio)的金句: “Anything is possible. It’s the probabilities that matter. Everything must be weighed in terms of its likelihood and prioritised.” 套用在筆者的樓市估值,即是任可事皆有可能發生,包括香港樓市升或跌,重點就是成事的「機率」!

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。

太古城上月最新放盤叫價是多少?

太古城上月最新放盤叫價大約…各區樓市買賣詳情請看。

九龍區有哪些大型屋苑放盤呎價最低?

九龍區不少受歡迎的大型屋苑呎價對比上月都有回落…各區樓市買賣詳情請看。