強積金懶得轉會唔緊要 靠兩隻股債混合基金一樣輕鬆取勝|安東尼

撰文:安東尼| 圖片:iStock圖片、新傳媒資料室

首先,MPF投資要在2020年賺錢並不難,只要投資者沒有瞓身買恒生指數基金(MPF版盈富基金)便可賺錢。 然而,有些MPF成分基金本身設計的回報就很低(雖然難以蝕錢),例如「MPF保守基金」;所以如何揀到穩中求勝的成分基金,也需要一些智慧和獨立思考。

寧教人打仔 莫教人轉會

筆者不會動輒毒舌個別MPF計劃,並叫人轉會。若然不少MPF投資者因為長期在一家機構服務,沒有轉過工,過去20年儲落超過80萬元的強積金;懶惰成性之餘不想轉會但又不想執輸,不妨考慮兩隻每間MPF公司都有的股債混合基金:

- 核心累積(Core Accumulation)基金:股重債輕

- 65歲後(Age 65 Plus)基金:股輕債重

這兩隻股債混合基金均於2017年4月推出,用作預設投資策略(DIS),即跟隨年紀分配置投資的兩隻成分基金。

其中一個目標,是壓低基金開支比率到約0.81%。因此,大部分的核心累積基金(CAF)和65歲後基金(A65)都以量計投資(Quantitative Investing)操盤,又或透過交易所買賣基金(ETF) 指數基金投資環球股市和債市。

因此,不同MPF公司的CAF和A65基金的投資「回報」和「風險」,都應該差不多。

換句話說,若MPF投資者只投資這兩隻基金,就算不轉會,其投資回報也不會相差太遠。

友人聽後即說:「真係啱晒我呢啲懶人!」

性價比相差無幾

筆者隨手下載永明、中銀、滙豐、信安和友邦的MPF基金季度便覽,綜合這五間公司的CAF及A65基金的三年期數據;再以「回報」除以「風險」得出基金投資性價比分析。

就以「股重債輕」(股市佔60%至70%)的CAF基金為例,永明CAF基金的三年期年率化回報(已扣除基金開支)為7.07%(見圖表一),即期內累積22.75%升幅,而同期的風險水平則為10.28%(年率化)。 相除後的性價比達0.69,對於「股重」的基金來說實屬不錯。

題外話,筆者於2月中下筆時,只有永明的基金便覽有最新2020年12月31日的風險數字,對於喜歡分析的筆者而言,值得一讚。其他四隻CAF基金,其投資回報雖然較低,但也不差太遠。

由此證明,在不同MPF公司投資CAF基金著實沒有顯著利弊,對於不想轉會的懶人來說,倒是不錯的選擇。

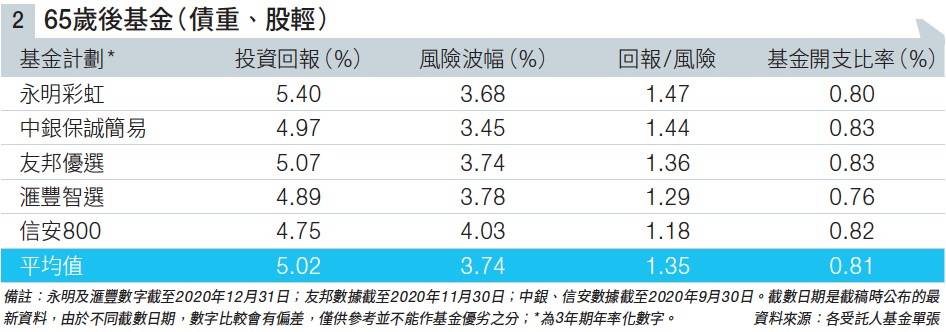

重債輕股A65風險低

至於A65基金的設計為「重債輕股」,通常有最多只有25%投資於環球股市,餘下大部分投資於環球債市,因此理論上風險較低。

按圖表二所見,A65的三年期風險水平僅為3.5%至4%左右(年率化);顯著低於CAF基金10.13%的平均值。

即使風險低,A65基金的投資回報,仍然有5.02%(年率化)的平均值,只是稍低於「重股輕債」的CAF基金的6.03%。

以風險調整後回報來看,A65基金平均值高達1.35,故性價比更為可觀!

友人看過數字後便說:「咁我乜都唔洗諗,瞓身A65基金啦!」筆者聽後心諗:「如此沒有思考的人連自己要甚麼都不知,不如散手不管自動轉去『預設投資策略』自生自滅算把啦!」當然由於筆者心地善良兼愛好和平,所以最後就禮貌地說:「你啱!」

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。

近日強積金的表現是?

積金評級發表報告,今年頭九個月,估計強積金賬面虧損達到2,465億元,或每名強積金會員虧損近…詳情請看

積金局如何回應強積金虧損?

面對強積金有明顯虧損,指出,過去21年來,強積金有14年錄得正回報;而強積金由2000年實施以來…詳情請看