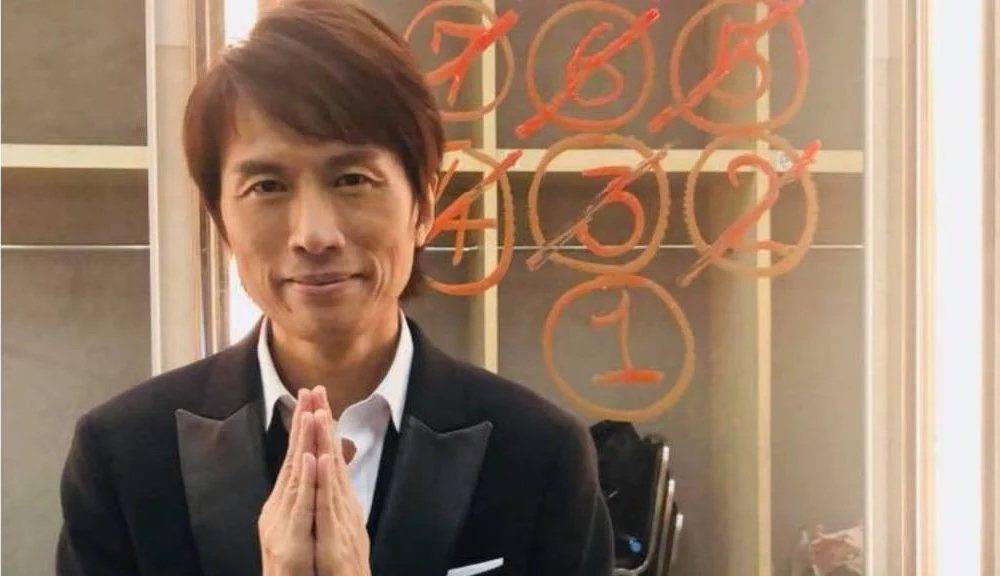

王良享專訪|港股未來兩個月見底 23,000點以下非沽貨位:走唔切就無謂走

撰文:經一編輯部|圖片:新傳媒資料室、iStock

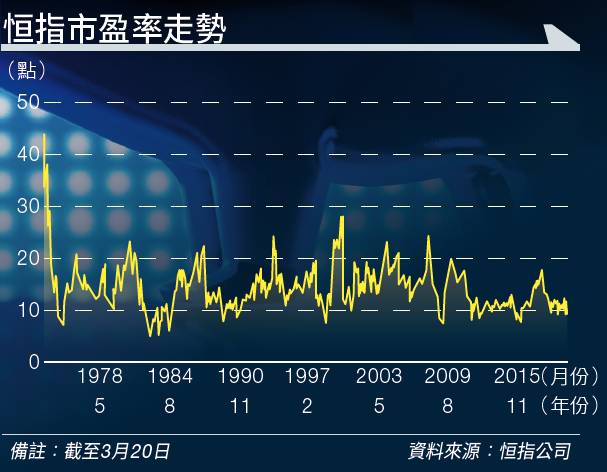

恒指急跌反映投資者對美國聯邦儲備局週初突然減息的憂慮,本週恒指市盈率更一度低見8.7倍,為金融海嘯以來新低(見圖一)。 不過,週五恒指上演絕地反擊,因為以中國移動(00941)為首的部分藍籌股急升逾10%。 聯儲局原定週三開公開市場委員會,豈料突於週日(15日)宣布再減息1厘兼且採取QE。「早三日減息有甚麼用呢?其實大家都摸不着頭腦。」王良享說。

聯儲局減息產生疑慮

他認為,此舉難免惹起外界揣測短期將會發生發金融危機;加上美國市場現時充斥多方面憂慮,「所以聯儲局一出招,大家就抱著懷疑態度。」 至於是次一下子大刀闊斧減1厘,王良享指聯儲局本身擔心是早前縮表力度太強導致「缺水」,故一有風吹草動,股市就兵敗如山倒。

延伸閱讀:恒指一度跌穿22,000 專家:可分段吸納優質藍籌股 萬一已見底都有一、兩注在手

他表示,近日跌市令股市市值蒸發80,000億美元,但聯儲局現在卻很慌張,欲重新加大負債表,於是一次過減1厘。 如此,銀行存放於聯儲局達1,700億美元的超額存款準備金亦減1厘。變相逼使銀行釋放最多1,700億美元到市場。 王良享補充:

「聯儲局又承諾買7,000億美元債,試圖挽回『消失了的』80,000億美元市值。」

以往股市下跌,減息減得快的確有助止跌回穩,還可令股市有比較充足的反彈,但前提必須是美國通脹有比較高的預期。 惟是次油價暴跌,而且下跌幅度深,或拖低全球性通脹。缺少通脹這個原素,減息帶動資產價格上升的魔法遂失效。 王良享指,過去一星期美股續跌,可見減息「唔work」。 凡事總有兩面,這些措施反而為未來鋪下緩衝墊。

延伸閲讀:盈富基金(2800)長揸買得過?點搵入市價執平貨?一個月糧都夠買 新手入門必備股

延伸閱讀:甚麼是反向ETF|跌市買7500 南方恒指兩倍做淡?

疫情波及歐、美,環球投資者紛紛一同去槓桿,故王良享不擔心疫情會引發另一次全球金融海嘯。「(金融危機)在槓桿高時是最容易發生,如今就是提供機會你去槓桿。」 美國要救市,王良享認為最直接的方法是壓低美元。 但即使正值零息時期,美元卻不跌反升。換言之,市場不只借了美元,而且對資產的信任度集中美國國債,連企業債都不相信。王良享形容現象奇怪,不應該持續太久。

央行救市無所不用其極

此外,中央銀行步買入不同資產亦可救市。「非傳統的貨幣政策只要你想到就得,買完國債就買企業債,連購入企業債都不足以穩住局面,就買交易所買賣基金(ETF),如受疫情影響的企業板塊;否則,由央行購入整個股市的ETF。倘央行買入ETF都未能止跌,就要買入受疫情影,又有必要接助的股份。」 王良享指,上述做法是比較極端但完全沒有背離聯儲局自身的權限。

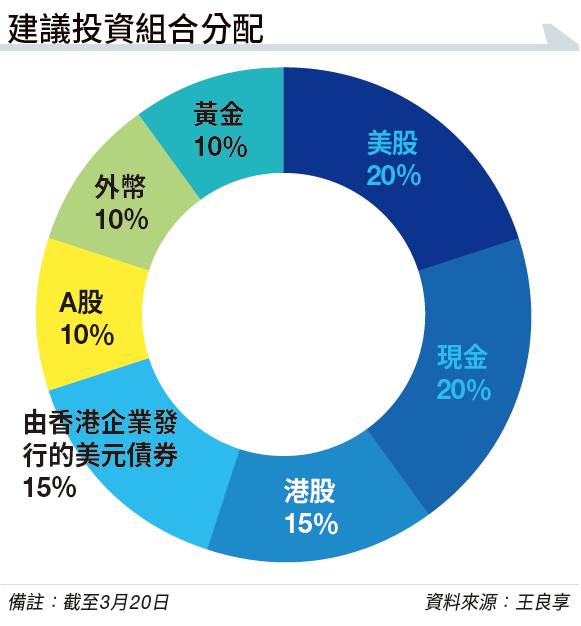

展望第二季,王良享預計3月中至4月中期間環球股市持續波動,歐、美疫情高峰後始有望見底大反彈;而港股則3月至5月之間見底,低位為21,000點。他強調第二季要保守一點。 有見股市跌勢急,王良享建議持貨者「走唔切就無謂走」,強調23,000點以下非沽貨位。 然後,等待恒指短暫反彈到25,000點時始減持,之後在23,000點以下再趁低吸。至於無貨的,可現水平逐步分段撈貨。 此外,王良享建議投資者可自製投資組合,並持有一定現金,可以渡過難關。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。