高利率下銀行業風險回升?華爾街大行Q1“成績單”喜憂參半!

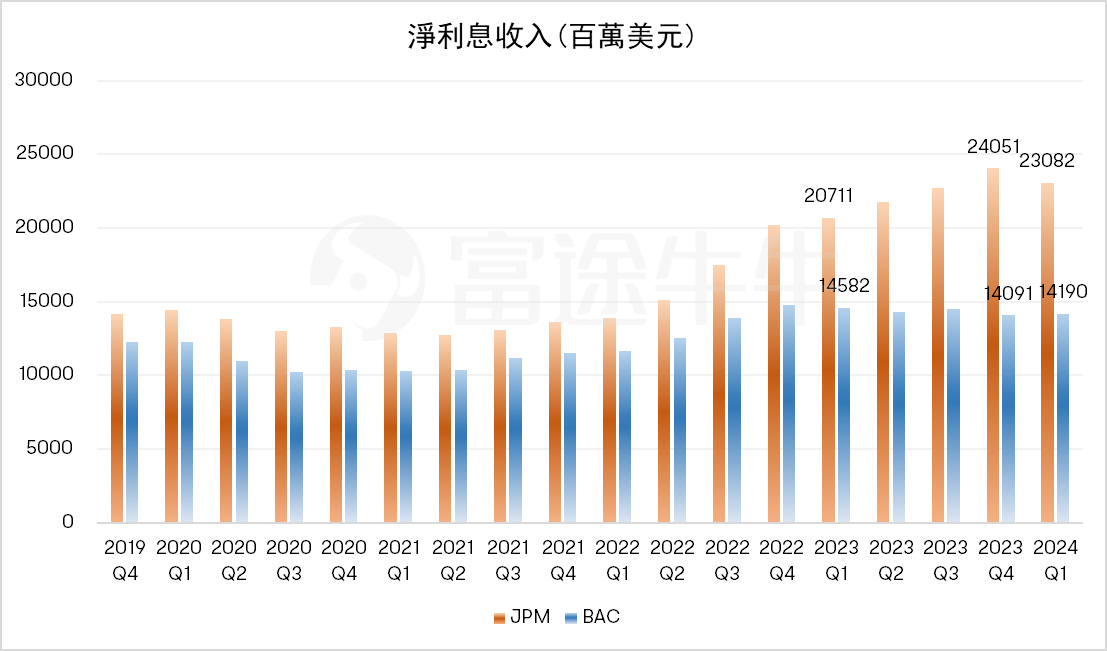

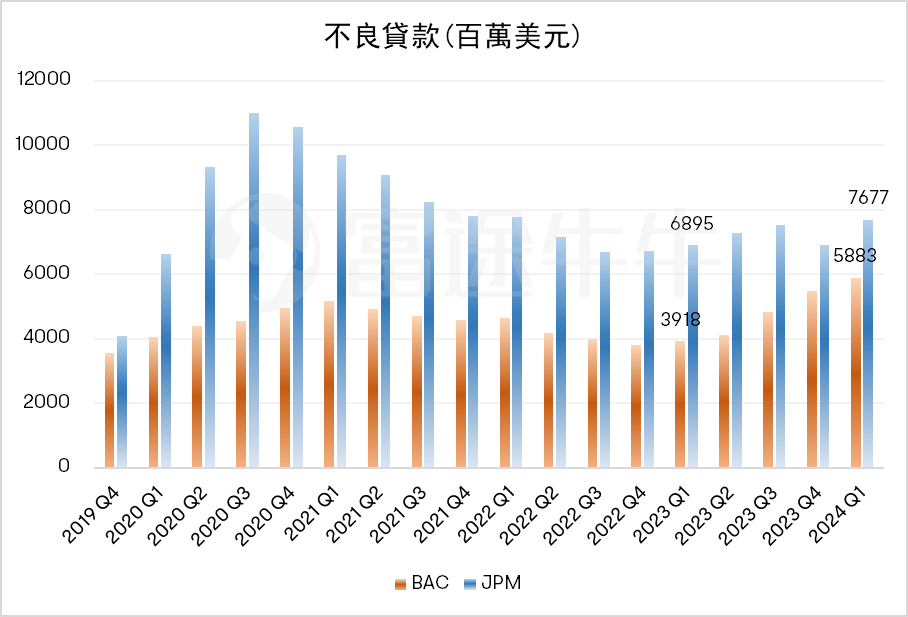

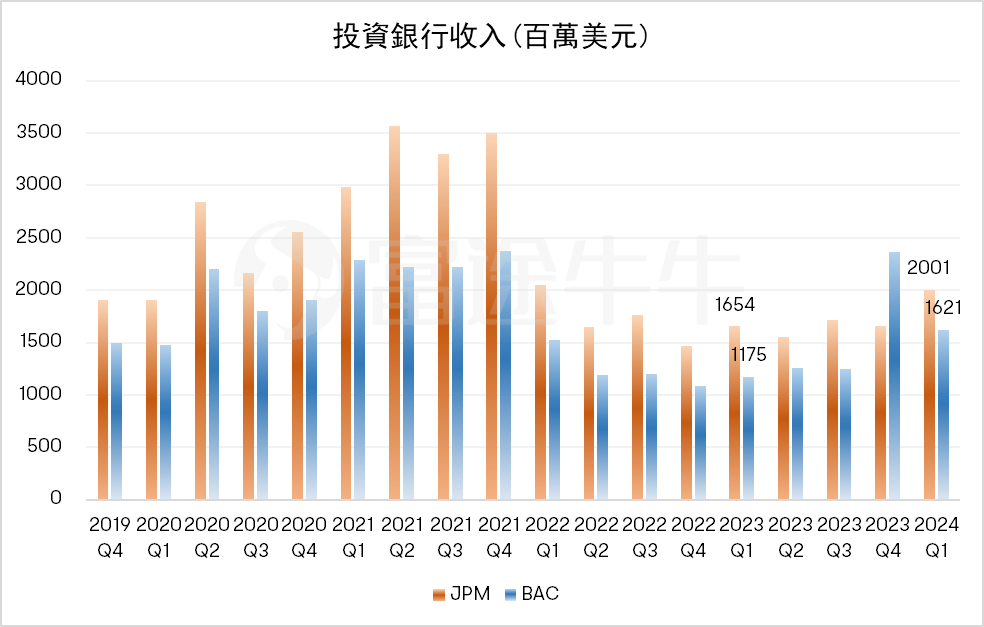

儘管淨利息收入有所下降,但美銀的投行業務與財富管理的收入有所增長,這一定程度上有助於抵消淨利潤下降的影響。投資銀行業務收入超預期躍升35%至15.7億美元,預期為13.6億美元。全球財富與投資管理部門收入為55.9億美元,同比增長5%,連續21個季度實現增長。商業銀行亦面臨淨利息收入下降壓力PNC金融服務集團(PNC.US)一季度淨利潤13.4億美元,同比下降21%,主要是由於存款成本上升導致淨利息收入下降。財報顯示,儘管資產價值上升推動投資服務費用增加,紐約梅隆銀行(BK.US)的淨利潤仍然同比增長5%。然而,淨利息收入依然對總體利潤造成了壓力。上週五,摩根大通和富國銀行的淨利息收入指引未能達到預期,表明高利率給銀行帶來的優勢可能正在逐漸減少。大多數銀行的不良貸款有所增加美銀一季度的不良貸款為59億美元,去年同期為39億美元,而摩根大通(JPM.US)的不良貸款同比增長11.3%,達到77億美元。Aptus Capital Advisors的投資組合經理David Wagner指出:“美銀是消費趨勢的風向標,信用卡拖欠率的增加令人震驚。”在第一季度,美銀淨沖銷(被視為無法收回的債務)從上一年的8.07億美元上升至15億美元,其中大部分來自信用卡違約。首席財務官Alastair Borthwick表示,這些淨沖銷主要來自上一季度的拖欠,這些欠款目前已逐漸趨於穩定。美銀在處理潛在債務損失時似乎更為謹慎,財報顯示,美銀將貸款損失準備金從去年四季度的11億美元提升到今年一季度的13.2億美元。

高盛(GS.US)週一報告稱,受承銷、交易和債券交易強勁表現的推動,其一季度利潤超出預期,這將其每股收益提升至 2021 年底以來的最高水平。摩根士丹利(MS.US)的業績也好於預期,其投資銀行收入較上年同期上漲19%,這主要是由於股權和固定收益承銷業務增加。銀行業的前景如何?一位銀行高管表示,不確定的經濟前景和美國利率下調的預期轉變使得預測未來利潤更加困難。如果美聯儲在未來幾個月維持較高的利率,那麼過去兩年從利率上升中獲得豐厚利潤的銀行可能會進一步擴大收益。但如果經濟承壓導致貸款減少,這些銀行的收益可能會下降。美銀首席財務官Borthwick在財報電話會上表示:“我們仍然預計二季度將是淨利息收入的低點,但2024年下半年將會出現增長。”商業地產是另一個令人擔憂的方面。銀行對辦公貸款進行了更多的減記,這在一定程度上增加了商業部門的貸款損失。不過,美銀首席財務官表示,該銀行的商業房地產風險敞口有限,並且正在審查評級、財產評估和銷售。總體而言,銀行面臨的環境可能仍然複雜。因此,如何配置信貸資源、如何應對經濟不確定性,是對大型銀行的持續考驗。

編輯/tolk風險提示:上文所示之作者或者嘉賓的觀點,都有其特定立場,投資決策需建立在獨立思考之上。富途將竭力但卻不能保證以上內容之準確和可靠,亦不會承擔因任何不準確或遺漏而引起的任何損失或損害。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。