「滙豐有Mental Limit!」黃國英指疫苗難救舊經濟 上升只能當反彈 今代防守股應揀⋯⋯

撰文:經一編輯部 |圖片:新傳媒資料室

上週三(11月25日)外電引述歐洲央行一名高級官員指,若歐元區銀行能說服監管機構,其資產負債表強勁,足以抵禦疫情所帶來的經濟及金融影響,2021年起獲准恢復派息,意味滙控及渣打集團(02888) 明年有望恢復派息。在消息公布前後,滙控股價連日上升,從歷史低位反彈幅度逾50%;渣打亦連日反彈約48%。

只屬短線反彈 風光不在

「滙豐有Mental Limit(心理界限),就算股價真的升上50元,你最後也一定不是在50元沽貨。」

豐盛金融集團資產管理部董事黃國英,指的是銀行股不再有太大的想像空間,他認為銀行股的有限度發展,讓市場都「看不起銀行股」。

他解釋,銀行所面對的系統性問題難以逆轉,「買債仔好過買債主,生意好時,債仔上望的空間可以很大;生意不好的話,債主的風險又不比債仔低,可見從風險回報比來看,銀行股比借錢做生意的公司遠不值博,又何必「『拗頸』呢?」

此番話在股價上已經得到引證,若果簡單比較地產股、銀行股近十年的表現,不難發現樓市過去的升幅有利作為債仔的地產,債主卻是呆滯不前。

那地產、房託,又是否發揮到傳統的防守功能呢?市場普遍認為,地產、房託會隨疫情的消失,而出現價值重估。

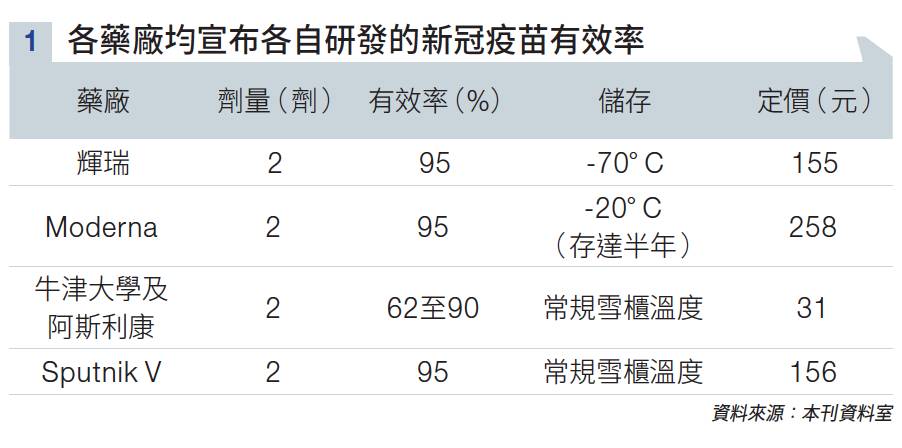

近日美國輝瑞藥廠(Pfizer,美股代號: PFE)、美國生物技術公司莫德納(Moderna,美股代號: MRNA)、牛津大學與藥廠阿斯利康製藥(AstraZeneca,美股代號:AZN)研發的新冠疫苗,均各自宣布疫苗有效率(見圖表一),市場憧憬疫情即將過去,公用股、房託股一度出現追捧。

但是,黃國英則認為在後疫情時代,房託也漸漸失去價值,畢竟「寫字樓、商舖的價值已被COVID-19顛覆」,就連公用事業也需要面對經濟規模痿縮,導致在收費上出現限制。

總括而言,黃國英指出傳統的防守型股票,前景已較以前為弱,而且「因為大家經歷過它們的熊市,此刻市場不會覺得進入牛市,上升也只會當他反彈。」

故此,因為短線反彈而幻想日後有明媚風光,可能是「意淫」,針對投資組合內的防守部位,黃國英另有推介,雖然仍屬舊經濟,但卻擺脫「傳統」。

四個準則挑選工業股

「工業製造股是這代的防守股。」在這次的新舊經濟輪動下,黃國英認為,只有工業製造會得到真正的重估,而相關的股份近日又確實一浪高於一浪,正處於上升趨勢。

「大部分的工業製造業已經整固完畢,從前每一個範疇也有很多工廠競爭,但事過境遷,大部分廠二代,也因為不想賺辛苦錢而放棄本業,只留下少數真正做廠的人。」

因此,每個產品行業也只剩下數個大廠,更少的競爭讓他們的生意、利潤也較以前穩定,雖然仍然是辛苦錢,但他們會賺到自己fair share的錢,導致工業製造股的穩定獲利,讓它們擁有作為保守性股票的特質。

要選出良好的工業製造股,黃國英提到要留意以下四個準則:

- 首先是公司要有長年穩定邊際利潤的歷史;

- 其次,是公司的歷史要長,最好有70至80年歷史,以確保公司在行內有優勢。

- 第三點,是要選擇股價處高位的工業股。「在目前的市況,倘若股價在低位的工業股就不用買,有前景的工業股已在重新估值,因為這個過程不是我第一個發現,是市場一起發現,因此所選股份的股價不能太接近低位。」

- 最後是要選擇市值相對細的股份。原因是此浪打殘了不少傳統股份,指數可能會開始換碼,生意穩健、市值細的公司或會得到指數比例上的提升,甚至取代原本的指數成分股。

黃國英透露,自己現時比較喜歡處於上游位置的輕工業股,這類以商品為主的工廠因為與客戶的聯繫不大,而且原材料市場同樣較為穩定,在經濟不好的情況下,執行風險也較下遊低。

當中理文造紙(02314)、玖龍紙業(02689)、敏實集團(00425)、耐世特(01316)都是他的心水;美股方面,他認為卡特彼勒(Caterpillar,美股代號:CAT)及較二線的伊頓( Eaton,美股代號:ETN)可留意。

不過行業穩定意味著缺乏增長,黃國英指,工業製造的擴張難,除了建廠需要大量資本外,員工人數多亦成為負累,即使日後技術上有進步,亦難見短期內大幅度提升,「會有一個很高的估值我覺得不會,畢竟只是一個穩陣生意,也只能是防守股。」

品牌股、零售股在炒甚麼

除了工業股外,品牌內需、消費零售也是近日的熱點,黃國英道出當中炒作邏輯。品牌內需股可謂食正「內循環」概念,黃國英亦坦言,做內地三、四線城市生意的公司最近得到追捧,拼多多(美股代號:PDD)的表現正是一例。

他提到,選擇內需股要選對產品類別,領導公司要能在該類別中建立優勢,而且可借助優勢在內地三、四線城市中大賺。

例如內地體育品牌龍頭安踏體育(02020)、李寧(02331),其在三、四線城市中的網絡比外國品牌發達;加上性價比高的錯開策略深受當地居民歡迎,導致近日股價心花怒放。

又例如餐飲業,就是黃國英口中不好的產品類別,原因是餐飲業太大競爭,即使規模大如海底撈(06862)、百勝中國(09987),也難以在餐飲業內建立絕對優勢,因此很難在此浪有好結果。

美國的消費零售亦很有機會,黃國英認為,拜登的上場更是相關股份的催化劑。

他指,拜登會有大規模的刺激方案,可能會涉及10,000億美元;另一點比較少人講的,是拜登傾向取消學生貸款債務,變相是釋放了年輕人的購買力,受惠人數不少。

因此,基層消費、迎合年輕人的零售是不錯的炒作主題,他推介美國零售商Dollar General(美股代號:DG)。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。