藥明合聯處高增長階段 值得跟進

根據美國聯邦儲備局2023年12月議息會上公布的經濟預測顯示,聯儲局預期美國經濟在2024年至2026年將穩步增長,增長幅度介乎1%至2%之間,衰退風險不大。

筆者認為,美國勞動參予比率自新型肺炎疫情後大幅降低至63%以下,明顯較新型肺炎疫情爆疫前的65%為低。

雖然目前勞動力緊張的情況略有改善,但仍未完全重返疫情前相對較寬鬆的水平。

美國勞工巿場保持穩定

因此,即使個別大型企業裁員,失業率仍不會大幅上升,聯儲局預期2024年至2026年的失業率將升至4.1%後,便會橫行穩定下來,而不會持續上升。

美國勞工巿場保持穩定,美國人民在低失業率的情況下,維持消費能力,而消費模式亦有機會改變,出現消費降級。

美國經濟超過六成由消費帶動,只要消費能夠維持,不論是降級消費,還是高級消費,便可支持美國經濟保持增長,避免步入衰退。

目前,國際石油價格相對2023年中旬高位回落了不少。

紐約期油處每桶70美元水平徘徊,較2023年下半年的高位95美元回落了接近三成。

加上,隨著失業率回升及勞動參與率回升、工資上升速度得以舒緩及全球供應鏈逐漸回復正常,成本上漲壓力得以舒緩,通脹可回復正常的預測亦相當合理。

據聯儲局最新發表的預測,2024、2025及2026年度的核心PCE,分別為2.4%、2.1%及2%;2024、2025及2026年度的PCE,則分別為2.4%、2.2%及2%。

從美國經濟保持穩定增長及通脹持續回落至聯儲局設定的2%長期目標,美國出現「軟著陸」的機會率顯著增加。

聯儲局於2024年因應通脹降低而作出減息行動,問題是何是啟動減息,以及年內減息的幅度有多大?

按照芝商所目前的資料顯示,2024年3月開始減息的機會率為68.8%,而2023年12月底的利率預計介乎3.75厘至4厘為最多數,反映巿場預期美國聯儲局在2024年會減六次息,合共減幅為1.5厘。

料資金由債市重返股市

因此,只要美國公布的經濟數據顯示,延後至5月才開始減息或減息的幅度,有機會不及巿場預期般樂觀減六次,債息便會趁機反彈,屆時美股尤其是科技股便會作出調整,提供了良好的入巿機會給予中、長線投資者。

美國減息主要是因應通脹受控,而非經濟衰退;加上,企業盈利扭轉了下跌走勢,迎來回升的佳績。

相信減息能吸引投資者把資金從貨幣巿場重返股票巿場上,美股2024年行情以看好為主。

2024年的最佳策略,是先訂下心儀的投資目標,然後等候回調機會「上車」。

港股方面,內地經濟增長狀況及內地房地產巿況主導了港股2024年巿況表現。

投資者可考慮在內地經濟轉趨明朗及內地樓巿銷情回暖後,才多加留意與內地經濟相闞的板塊及個股。

在這個時期,可留意行業處於復甦階段中的行業及板塊如個人電腦及手機製造商。

全球第2大ADC

此外,高增長行業也值得留意。本週介紹專門從事全球抗體藥物偶聯物(ADC)及更廣泛生物偶聯藥物巿場開發和製造組織CRDMO的藥明合聯(02268)。

根據弗若斯特沙的資料,按照2022年的收益,藥明合聯為全球第二大ADC等生物偶聯藥物CRDMO,2022年的巿場分額為9.8%。

全球ADC及更廣泛生物偶聯藥物的外包服務,2022年至2030年的複合增長率為28.4%,為藥明合聯提供了一個高增長的發展機遇,值得留意。

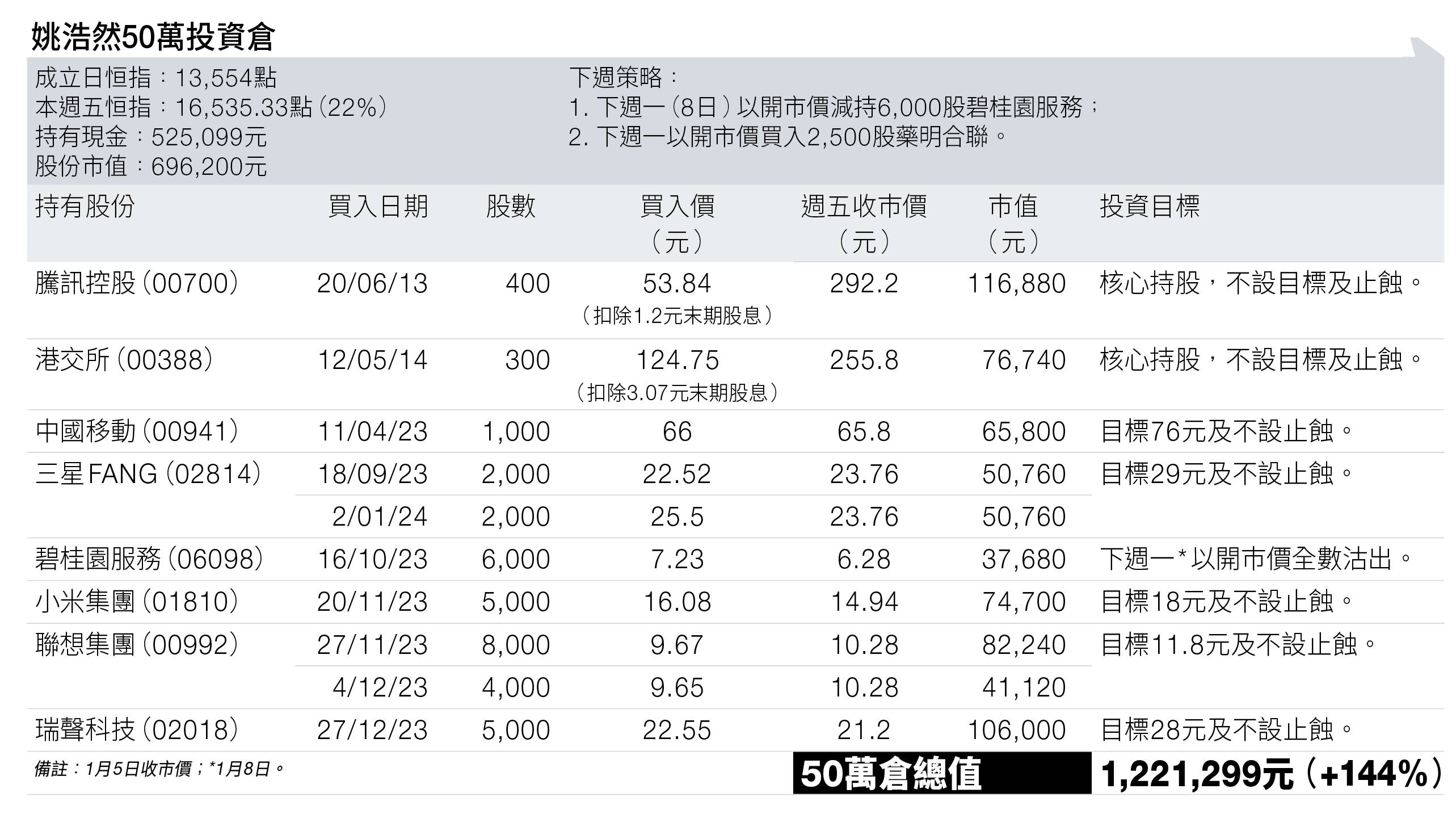

倉位方面,週二本倉以開市價146.5元減持400股網易(09999);同日亦以開市價25.5元買入2,000股三星FANG(02814)。

另一方面,本倉下週一(8日)將以開市價,減持6,000股碧桂園服務(06098);同時將以開市價買入2,500股藥明合聯。

作者聲明:客戶持有藥明合聯(02268)、瑞聲科技(02018)、小米集團(01810)、碧桂園服務

(06098)、聯想集團(00992)、三星FANG ETF(02814)及中國移動(00941)

免責聲明:以上純屬個人研究分享,並不代表任何第三方機構立場。本評論並非及不應被視為邀約、招攬、邀請、建議買賣任何投資產品或投資決策之依據,亦不應被詮釋為專業意見。閱覽本文件的人士或在作出任何投資決策前,應完全了解其風險以及有關法律、賦稅及會計觀點及所帶來的後果,並根據個人的情況決定投資是否切合個人的財政狀況及投資目標,以及能否承受有關風險,必要時應尋求適當的專業意見。本人或其有聯繫者並未持有本評論所評論的上市法團的任何財務權益

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。