AI成營收增長新引擎!拆解美股7雄最新業績,誰的賺錢能力最驚人?

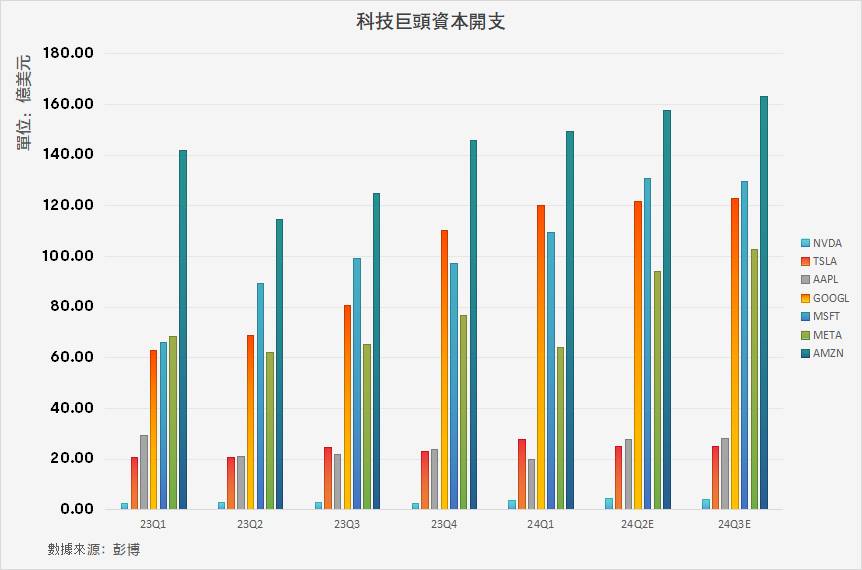

整體來看,英偉達、微軟、谷歌、Meta、亞馬遜都表現不錯,營收、淨利潤等業績指標同比增長,且超市場預期;特斯拉則表現不佳,全球營收與淨利潤雙雙出現下滑,自由現金流也出現“危機”。不過,各家的財報細節依舊透露出了不同信號,影響股價走勢。Meta對第二季度營收的展望不及市場預期,特斯拉宣佈將推出更廉價車型和人形機器人,谷歌宣佈首次分紅,每股0.2美元現金,蘋果啟動1100億美元回購,英偉達則官宣10比1拆股、分紅增加150%。此外,AI成科技巨頭們的創收利器。財報顯示,生成式AI工具和服務的需求正在推動着雲計算龍頭微軟、谷歌和亞馬遜的業務增長,沒有云業務的Meta也從中獲益,AI推動其廣告收入實現了可觀增長。亞馬遜雲服務(AWS)營收增長17%,達到250億美元。亞馬遜總裁兼首席執行官安迪·賈西在財報中指出,AWS的增長是由對基礎設施的現代化改造以及增強的AI功能所驅動的。微軟雲業務收入超過350億美元,比上年增長23%。其中,Azure和其他雲服務收入增長31%,AI服務貢獻了7個百分點的增長。受到Google Workspace產品線的強勁表現的影響,雲收入同比增長約28%,達到95.7億美元。谷歌首席執行官表示,搜索、YouTube及雲計算領域表現強勁。憑藉在人工智能研究、基礎設施方面的領先地位,以及對全球產品的廣泛覆蓋,谷歌有望在下一波AI浪潮中佔據有利地位。Meta近乎全部收入(98%)來自於數字廣告業務,而AI正是推動這一業務取得增長的關鍵力量。Meta在財報中宣稱,其最新的AI模型Llama 3已被整合到Meta AI中,首先在英語國家推出,預計將在未來幾個月擴展至更多語言和國家。AI時代“軍備競賽”日益升温科技巨頭掀起的AI浪潮行至今日,各公司戰略佈局和市場表現已出現明顯分化,“科技股七巨頭”似乎來到重新洗牌的路口。英偉達、Meta、微軟、亞馬遜憑藉一季度股價的快速上漲,跑贏美股大盤,被市場視作新“Fab Four”(披頭士四人組)。對於科技巨頭們來説,關於AI的“競賽”也未曾停止。根據業內統計,年內迄今,微軟和亞馬遜在全球人工智能相關項目和數據中心項目上的投資總額,合計已超過了400億美元。此外,本季度,科技巨頭們紛紛加大資本開支,並上調全年資本開支指引。

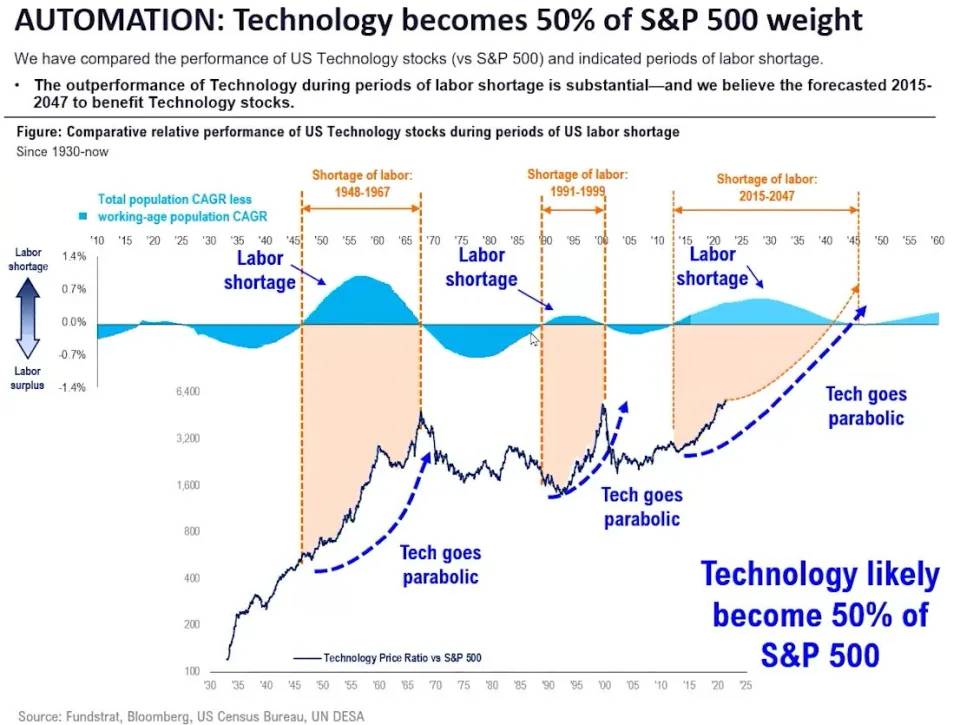

最典型的是,Meta在槓桿財報中追加全年的資本支出,一副不計成本將AI進行到底的態勢。Meta將今年的支出預測提高了至多100億美元;另外,谷歌計劃每季度資本支出約120億美元。Bernstein最新報告預測,未來五年亞馬遜、微軟、谷歌、Meta、蘋果等五大科技巨頭的資本支出合計將突破1萬億美元,其中絕大部分將投入AI芯片和數據中心。該行還估計,上述五大科技巨頭光是今年合計資本支出就高達2000億美元。以往科技巨頭資本支出大多用來投資房地產、伺服器及網路設備等固定資產,但隨着生成式AI市場快速起飛,科技巨頭投資重心紛紛轉向AI相關設備。Bernstein分析師表示,過去18個月AI一直是科技業投資重點,但這波投資循環的規模還在持續刷新紀錄。以往科技巨頭資本支出佔年營收比重約10%,但Bernstein預期未來兩年該比重將增至14%或15%。以上述五大巨頭預計在今年支出的2000億美元為例,金額將超越標普500指數其餘90家上市電信公司的資本支出總和。後市怎麼看?高盛認為,當前股市處於AI引領的科技熱潮的第一階段,影響會持續擴大,提振越來越多行業。美國投資機構Fundstrat Global Advisors日前表示,到2030年底,全球勞動力缺口將達到8000萬左右,這將推動科技股“拋物線式上漲”。他預計,科技股在標準普爾500指數中的權重將從目前的30%左右增加到50%。

但瑞銀集團首席美國股票策略表示,美國科技巨頭上升動力正在消失殆盡,瑞銀將谷歌、蘋果、亞馬遜、Meta、微軟和英偉達這六大美股科技巨頭行業評級從“高配”下調至“中性”。他認為,隨着盈利勢頭面臨降温,大型科技公司正在失去動力,但他解釋稱降低評級並非源於估值提升或對人工智能技術的質疑,而是鑑於這些股票所面臨的嚴峻競爭環境及週期性壓力。此外,市場觀點認為,目前的英偉達的一枝獨秀並非好事,邏輯很簡單,如果市場預期以英偉達為代表的AI科技革命可以帶動整個社會生產效率的提高,那整個美股應該是全面上漲,而不是全線下跌。

編輯/Somer風險提示:上文所示之作者或者嘉賓的觀點,都有其特定立場,投資決策需建立在獨立思考之上。富途將竭力但卻不能保證以上內容之準確和可靠,亦不會承擔因任何不準確或遺漏而引起的任何損失或損害。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。