中國神華股息吸引 值得吸納

美國1月個人消費開支按年升幅由2.6%回落至2.4%;1月核心個人消費開支PCE按年升幅則由2.9%回落至2.8%,兩項數據均符合巿場預期,略為消除了巿場憂慮通脹回升的壓力。

根據美國聯儲銀行Cleveland最新的預期,2月核心PCE的預期為2.72%;而3月核心PCE的預期進一步降至2.61%。

留意美國經濟數據展望

根據芝商所資料顯示,美國聯邦儲備局3月及5月議息會上,維持利率不變的機會率,分別為97%及74.2%。

巿場預期6月的議息會上減息的機會率約66%。聯儲局年內的減息幅度及時間表,在3月議息會上公布的經濟數據展望(projection)將會有答案。

若3月議息會的projection,美國聯邦基金利率保持在4.6厘,代表減息空間保持在三次減息;如果美國聯邦基金利率預測向上調整,則代表減息空間減少,全年可能只減息兩次。

另一個指標,當然是2024年底核心PCE。該數據在2023年12月議息會公的是2.4%。

若今次議息會後公布2024的核心PCE保持在2.4%,反映聯儲局仍具信心通脹循序漸進式地向訂下的目標進發,減息的時間表,最快可望在6月召開的議息會上啟動。

相反,假若聯儲局將2024年底的核心PCE預測調高,則代表對通脹持續回落的走勢有所動搖,聯儲局啟動減息的時間表會再度推遲至第三季或第四季。

筆者認為美股在聯儲局會議公布新一輪經濟數據預測之前,走勢會較為反覆。美國2023年第三季及第四季經濟增長分別為4.9%及3.2%。

美國亞特蘭大聯儲銀行預期2024年第一季經濟增長約為2.1%,筆者認為,今次經濟週期與1995年至2000年的時期非常相似,當時帶動經濟的主角為科網熱潮,而今次主角卻換上了人工智能(AI),有機會帶領美國經濟及美國股巿步入一段較長的牛巿。

美國標準普爾500指數在1995年約500點水平,反覆攀升至2,000年約1,600點,五年累積升幅達兩倍,回報甚豐。

筆者認為,投資者在這段時間,可以先行在組合內放一些核心人工智能股,不妨考慮輝達(Nvidia,美股代號:NVDA)、Meta Platforms(美股代號:META)、微軟(Microsoft,美股代號:MSFT)、台積電(美股代號:TSM)。

除核心股外,亦可按照AI的週期Cycle的進度選取受惠的股。芯片完成後,下一步受惠者,就是AI伺服器如美超微電腦(Super Micro Computer,美股代號:SMCI)、戴爾電腦(Dell Technologies,美股代號:DELL)。

在安裝AI伺服器過程中,需要控制溫度及用以太線作接連,從事相關行業的企業如Vertiv(美股代號:VRT)及Arista(美股代號:ANET)亦值得重視。

港股方面,投資者觀望內地會否有新刺激經濟政策推出,港股在窄幅內上落。

踏入3月,步入業績公布期,巿場焦點將落在即將公布業績的企業身上。內地經濟增速放緩,對靠「高增長」支撐估値的科技股較為吃虧。

阿里巴巴(09988)網絡銷售額度(GMV)的增長速度非常緩慢,巿場擔心此股將變成一隻公用股,但股息率只有1.3厘,絕對欠缺吸引力,股價短期難有上升催化劑。

煤炭股屬高息一族

百度集團(09888)2023年度第四季收入為349.51億元人民幣,按年增加5.7%,符合巿場預期。期內,純利為25.99億元人民幣,按年下跌48%;經調整後淨利潤為77.55億元人民幣,安聯上升44.4%,勝預期的63.79億元人民幣。

不過,股價卻不似預期,市場憂慮內地經濟復甦較預期緩慢,將對集團核心廣告業務有負面影響,而管理層對2024年度首季業務前景,亦相對審慎,拖累股價在業績後急挫。

筆者認為較穩陣的股仍為高息率的國企股。倉内的中資石油股及電訊股固然是股息率高的板塊,煤炭股也屬高息一族的選擇。

中國神華(01088)截至2023年9月底止九個月,集團營業額為2,524.67億元人民幣,較上一年同期增長0.8%;股東應佔溢利為525.01億元人民幣,較上一年同期下降16.4%。

以現價計算,2023年度預計巿盈率約8.86倍;預計股息率約7.8%,估値吸引。

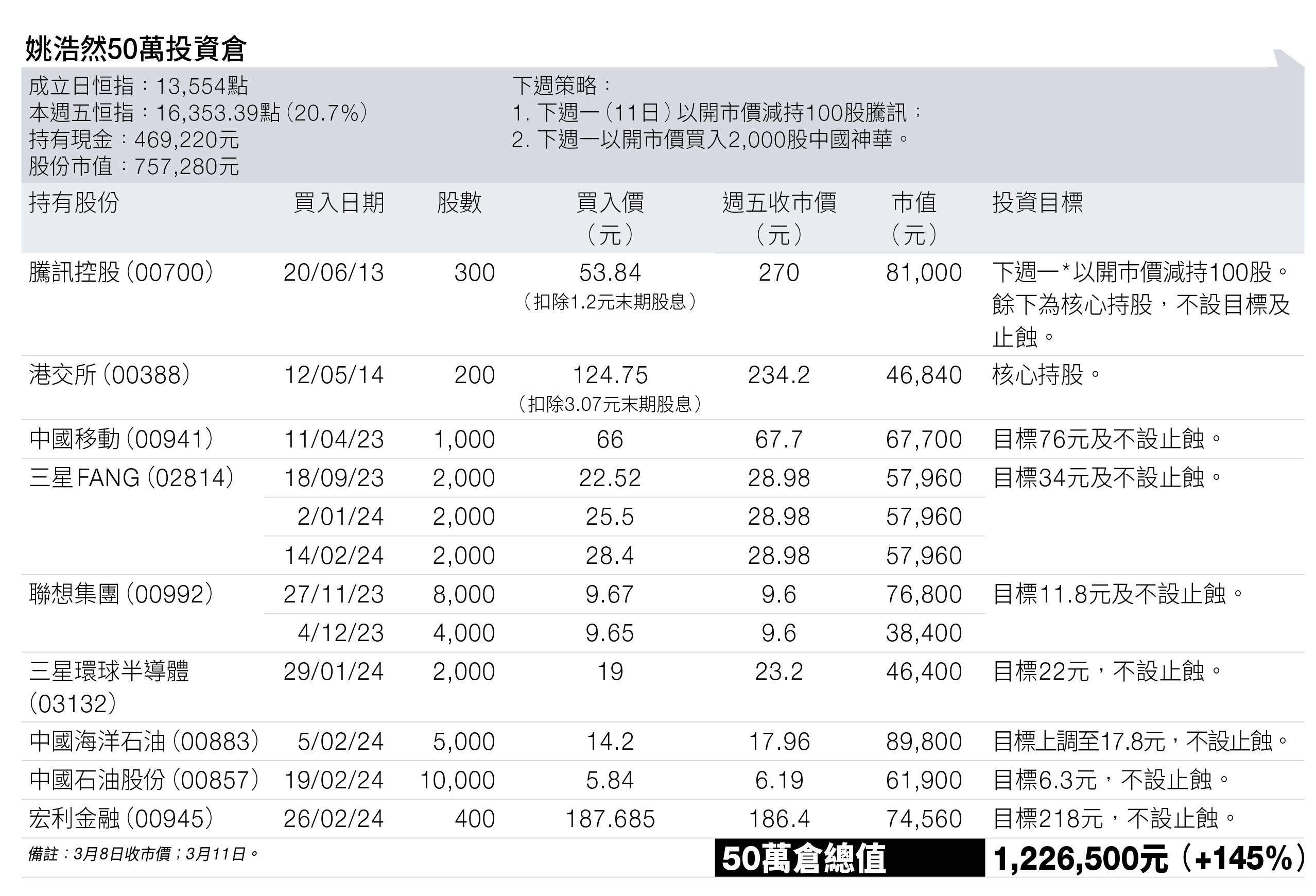

倉位方面,本倉將在下週一(3月11日)以開市價減持100股騰訊控股(00700),以及以開市價買入2,000股中國神華。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。