歷史數據:美國加稅後標指回報中位數高達15%!只要拋售「高危股」 加息加稅並不可怕

撰文:經一編輯部|圖片:新傳媒資料室圖片、Getty Images圖片

聯儲局暗示經濟風險已減弱,雖然受疫情影響最嚴重的產業仍然疲弱,但已經有改善。

當局維持利率接近零,持續每月1,200億美元購買資產,並強調加息時機未到,目前也非討論的時機。

聯儲局主席鮑威爾(Jerome Powell)嘗試淡化通脹風險,並保證如果美國通脹預期突破2%,當局有足夠的應對工具。

他承認,未來幾個月的通脹壓力可能會上升,但可能只是「暫時性」影響。

由於去年通脹基數較低,才會顯得目前通脹快速升溫,當局重申不會因此而加息。

加息預期提前 大約在冬季

美國3月非農就業增至91.6萬人,遠高於市場預期。雖然數據令人振奮,但聯儲局不改現時貨幣政策,顯然當局較為看重勞動市場復甦。

鮑威爾認為,美國失業率仍然偏高,經濟復甦不平衡,各行各業的復甦程度不一,而且遠遠未重回疫情前的情況。

他重申加息條件,經濟需達到充分就業、通脹率達2%,而且「溫和」超過這個2%水平一段時間。

由此可見,聯儲局在菲利浦曲線(Phillips curve)中,較為關注失業率,遠大於關注通脹。

當局似乎不希望見到,加息預期過早出現,影響勞動力市場擴張。

聯儲局未來考慮加息的時候,或需等到失業率低至自然失業率水平。美國失業率現時下降至6%,距離自然失業率的4%仍有一段距離。

高盛3月底發表報告指,美國經濟重新開放、刺激經濟措施發揮作用等,應該會推動需求強勁增長,從而推動企業招聘,料失業率在今年年底可降至4.1%。

換言之,當局部署加息的時間可能在今年第四季。

聯儲局利率點陣圖顯示,預計在2022年年底開始加息的官員增加了,比市場先前預期的2023年第一季提前了大概一季。

較早前,料在2023年加息的官員明顯較多。

美股泡沫 聯儲局一手造成?

被問到GameStop(美股代號:GME)、狗狗幣(Dogecoin)暴漲有否對金融穩定性構成威脅時,鮑威爾坦言,在資本市場上確實看到一些泡沫,某些資產價格很高,「我不會說這與貨幣政策沒有關係」,但大程度上與接種疫苗和重啟經濟有關。

的確,股市泡沫與貨幣政策的關係仍有待釐清。但事實上,在過去一年,聯儲局多次減息,刺激到美股大升,也解釋到為何有分析批評,鮑威爾這番言論有「甩黑鍋」之嫌。

美股去年3月23日見底後,聯儲局重手減息以及推出不設上限的量化寬鬆政策(QE)措施刺激,令道瓊工業平均指數和標準普爾500指數短短兩天,就反彈超過20%。

「熊變牛」速度之快令投資者為之一驚,資產管理公司Oaktree Capital創辦人馬克斯(Howard Marks)認為,如此的「Powell Put」救市計劃,無法改變美股身處於牛市第三期(即最後階段)的事實,質疑當局令美股的升市有別於其他市場傳統。

富人稅出爐 增長股當災

議息結果出爐同日,拜登建議,向富人徵收的資本利得稅最高稅率為39.6%,意味稅率將提升至2017年減稅前的水平。

華府亦有意恢復上調美國前1%高收入人士的個人所得稅率至39.6%。

事實上,拜登早在競選政綱提出加徵富人稅,但有風聲傳出的當日,仍然震散美股。上週四(22日)有消息指,拜登計劃將20%的富人稅大幅提高近兩倍,標普500指數即跌1%。

為了增加稅收,拜登呼籲,消除附帶權益(carried interest)漏洞,令對沖基金合夥人與其他工人一樣,需支付普通資本利得稅。

拜登又建議,結束特殊房地產稅收減免政策、年收入超過40萬美元的高收入人士,劃一繳納3.8%的醫療保險稅(Medicare taxes)等。

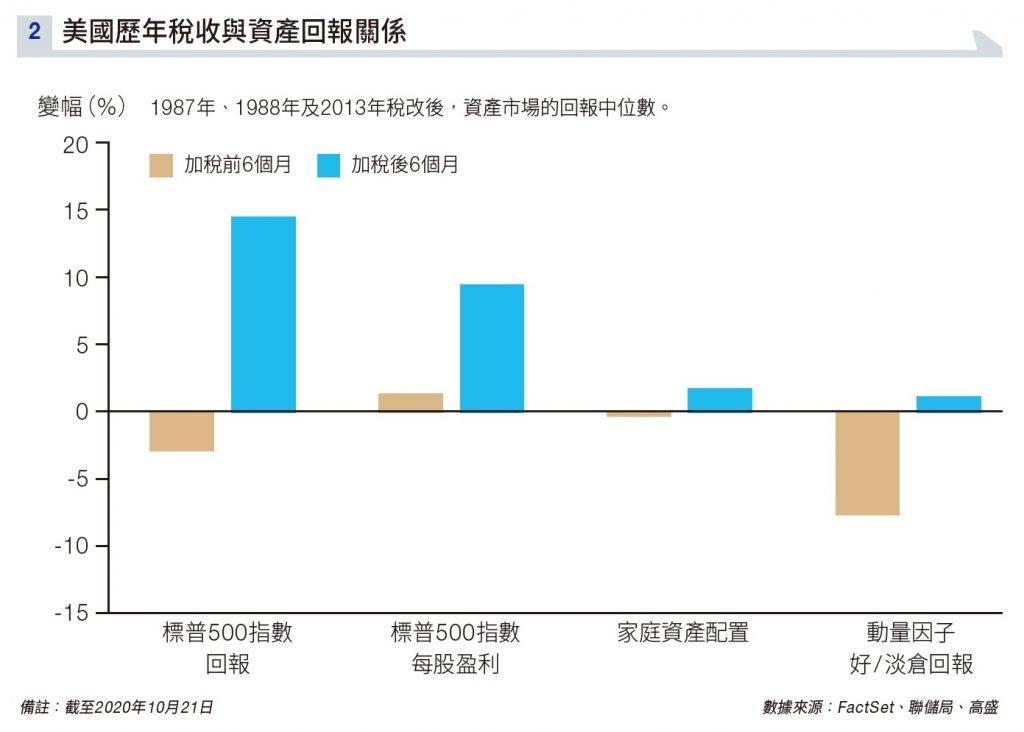

數據顯示,大市短期內較為波動,甚至回報可能轉為負數,但長遠而言,增加資產增值稅後的六個月,標指回報中位數約15%。

該行指出,增長股通常是富人優先拋售的目標,例如Tesla(美股代號:TSLA)、美光科技(Micron Technology,美股代號:MU)、AMD(美股代號:AMD),拋售規模達1,780億美元。

另外,Gap(美股代號:GPS) 、L Brands(美股代號:LB)、Etsy(美股代號:ESTY)也是「高危股」,在過去12個月至少升了200%。

然而,瑞銀認為,沒有證據顯美股升跌與資產增值稅的增減有關。

該行指,標普500指數在2013年升了30%,當時的資產增值稅增加了9個百分點;1981年的資產增值稅減低了8個百分點,而標普500指數跌了10%。

科技股前路布地雷

除了富人外,科網巨頭也有機會成為華府的開刀對象,針對它們的海外收入。華府計劃將美國企業稅稅率由21%上調至28%,若果成事,美國將晉身高稅率國家。

此外,拜登還打算對美企的海外收入徵收21%稅款,並設法令它們更難把盈餘轉向海外避稅。

根據蘋果公司(Apple,美股代號:AAPL)、微軟(美股代號:MS)、Facebook(美股代號:FB)最新的業績,上季在美國以外地區,實現超過1,000億美元的收入。

分析料,它們成為拜登政府建議加徵海外收入稅款的主要目標;與特朗普時代相比,大型科企將更難避過一劫。一旦成事,這條新例將堵塞特朗普於2017年立法留下的漏洞,並為美國帶來每年數十億美元的稅收。

拜登的加稅計劃似乎勢在必行,財長耶倫(Janet Yellen)出面為科企「搲著數」。她呼籲全球採行企業最低賦稅制,藉此抵銷美國加稅對美企的負面衝擊。

各國大減企業稅,吸引跨國企業進駐,耶倫敦促結束「30年來鬥低稅競爭」(30-year race to the bottom),拜登政府將與20國集團(G20) 攜手制定企業稅的最低稅率。

如果美國未能成功推動全球企業的最低賦稅制,就逕行加稅,海外公司的獲利有望遠超美企,反不利在美的科企,更有機會促使美企把總部遷往海外。

因此,不難推算出,當美國成功推動全球企業的最低賦稅制,就是向科企開刀之時。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。