聯想股價表現硬淨 下週增持

受惠於美國近期偏弱的經濟數據及通脹繼續呈現受控,巿場憧憬美國聯邦儲備局加息週期已完結,並有機會在明年5月或6月開始啟動減息,刺激投資者風險胃納提升,資金湧進環球各國股票市場。

投資風險胃納上升

執筆時,MSCI環球指數在11月錄得累積逾8%的升幅,創下2020年11月以來最佳的單月表現。

根據美國銀行策略師Michael Hartnett引述EPFR Global的數據,截至上週二(11月21日)的兩週,約400億美元流入全球股票基金,創下2022年2月以來的最高水平。

事實上,從資金流向來看,投資者的風險胃納明顯上升,屬於「Risk On」的處境。

隨著高息持續不下,英、美房貸利率急升及生活成本大幅上升,拖累消費者消費意欲,美國全國零售商聯會(NRF)預期11月至12月年尾的節日購物旺季中,全美銷售額增長速度可能為5年以來最低,預期增幅可能低見3%至4%。

目前,美國亞特蘭大聯儲銀行對美國第四季經濟增長預測為2.1%,較第三季4.9%大幅回落2.8個百分點。

美國就業巿場亦有惡化迹象,10月非農業新增職位為15萬個,下週五(12月8日)公布的11月非農業新增職位數目預期為17.5萬個。若然公布的數字是低

於20萬個,便是一年以來連續兩個月少於20萬個。

在10月的非農業新增職位中,私人聯位空缺約為99,000個,較9月大幅減少14.7萬個。反而,10月與9月的政府職位相若是51,000個。

從上述數據,可顯示出私人企業經營環境顯著轉差,筆者預期未來私人企業會繼續透過削減人手開支,來迎接經營環境轉差的日子。

筆者預期美國2024年首季失業率會回升,時薪增長幅度會減少,未來消費者的消費能力會下降。

美國經濟六成由消費帶動,預期美國2024年第一季經濟增長會進一步降至1%以下,甚至接近衰退邊緣。

美國通脹已受控,6月至10月消費物價指數(CPI)按月增幅已降至0.23%,較1月至5月首五個月按月平均增幅0.33%顯著下降。筆者預期聯儲局最快明年5月啟動減息,最遲6月也會開始首次減息。

至於,減息空間方面,在薪金增幅受控及經濟增長放緩步伐或快過預期下,美國減息的空間有機會較巿場原先預期為大。

根據美國芝商所資料顯示,巿場預期聯儲局在明年年底前減息四次的機會率超過一半,分別較早一個月前多一次及早兩個月前多兩次。 筆者預期美國10年期國庫債券孳息率在明年有機會回落至4%以下的水平。

美國息口回落,美國企業盈利今年第三季度開始止跌回穩,這種環境利好資產巿場,尤其是股票市場有利,難怪近日再有券商轉軚看好美股2024年表現。

筆者仍然看好科技股走勢。 由於七雄在納指成指數比重合共逾四成。 當中,除了Tesla(美股代號:TSLA)盈利錄得明顯負增長外,其餘普遍盈利均能錄得快速增長,有助支撐納指合理估值向上修訂。

整體而言,筆者預期納斯達克指數有機會是第一個創歷史新高的指數。個股方面,可以輝達(Nvidia,美股代號:NVDA)及微軟(Microsoft,美股代號:MSFT)為雙膽。

雖然美匯走勢偏軟,人民幣兌美元匯價明顯反彈,但仍未有足夠動力扭轉弱勢。中、港兩地股市跑輸其他海外股票巿場的主因,是投資者仍在觀望內地的經濟大局,對內房產業仍抱觀望態度。

巿場曾傳出內房企業白名單,並指銀行可採用無抵押貸款予白名單內企業。

巿場目前仍屬半信半疑,因為銀行是否真的接受無抵押貸款,這個風險很高;最後會否又重覆銀行只願意給予財務狀況良好的房企,高負債現金流弱的內房企業仍身陷困境,最終房地產問題並不能妥善地解決。

由於2024年美國將會啟動減息,而且減息幅度有機會高於市場預期,巿場風險胃納可望提升。

筆者預期港股明年大跌的空間有限,大升的條件仍不足,大型上落巿及挑選個股策略為主。

筆者上期推介的聯想集團(00992)走勢不俗,股價曾經再度迫近10元關口。事實上,從事個人電腦製做的戴爾電腦(美股代號:DELL)季度業績現復甦,股價一直在高位徘徊伺機再向上突破。

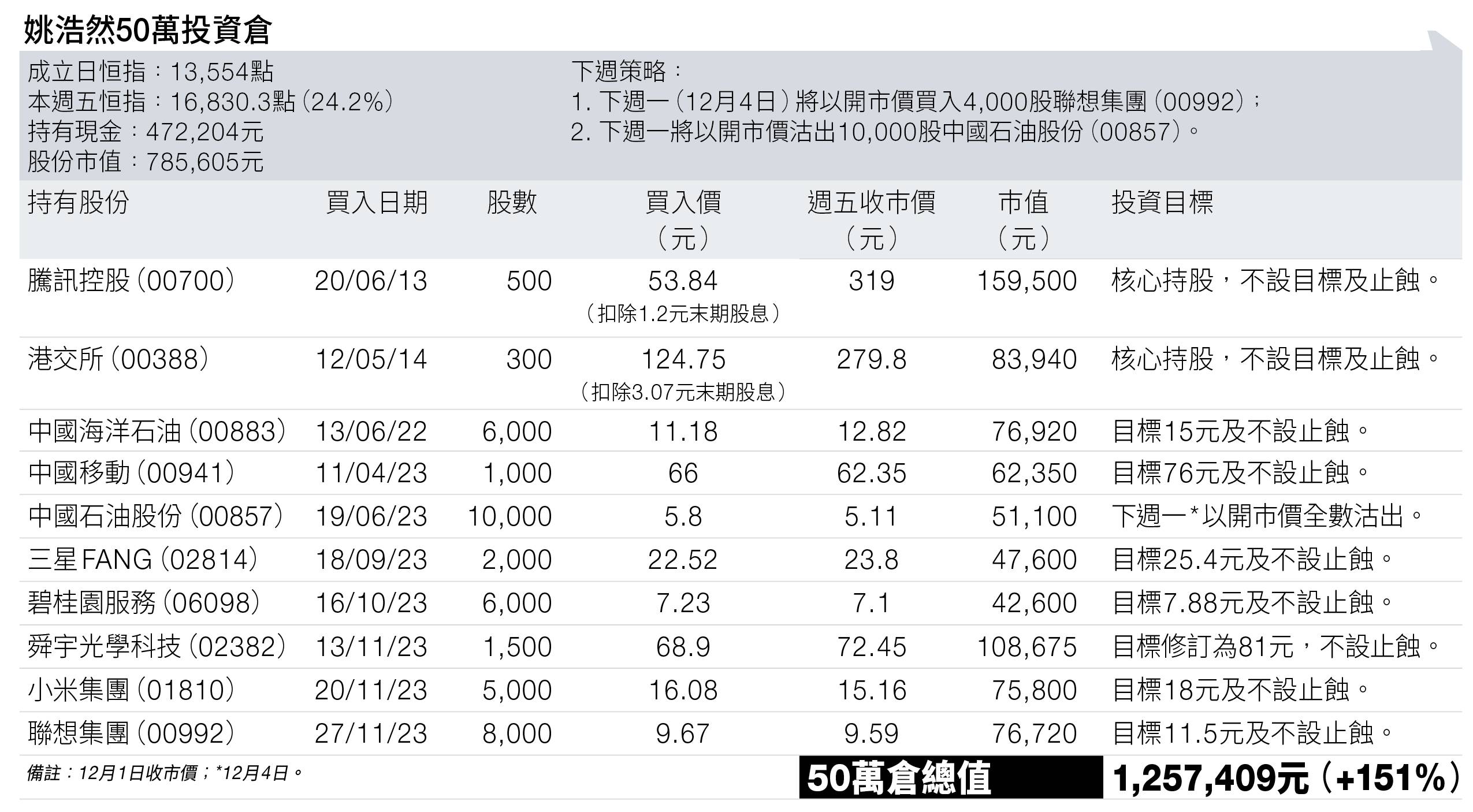

倉位方面,本倉週一(27日)以開市價9.67元買入8,000股聯想。同日亦以開市價12.92元,沽出4,000股中國海洋石油(00883)及以22.4元沽出了3,000股中芯國際(00981)。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。