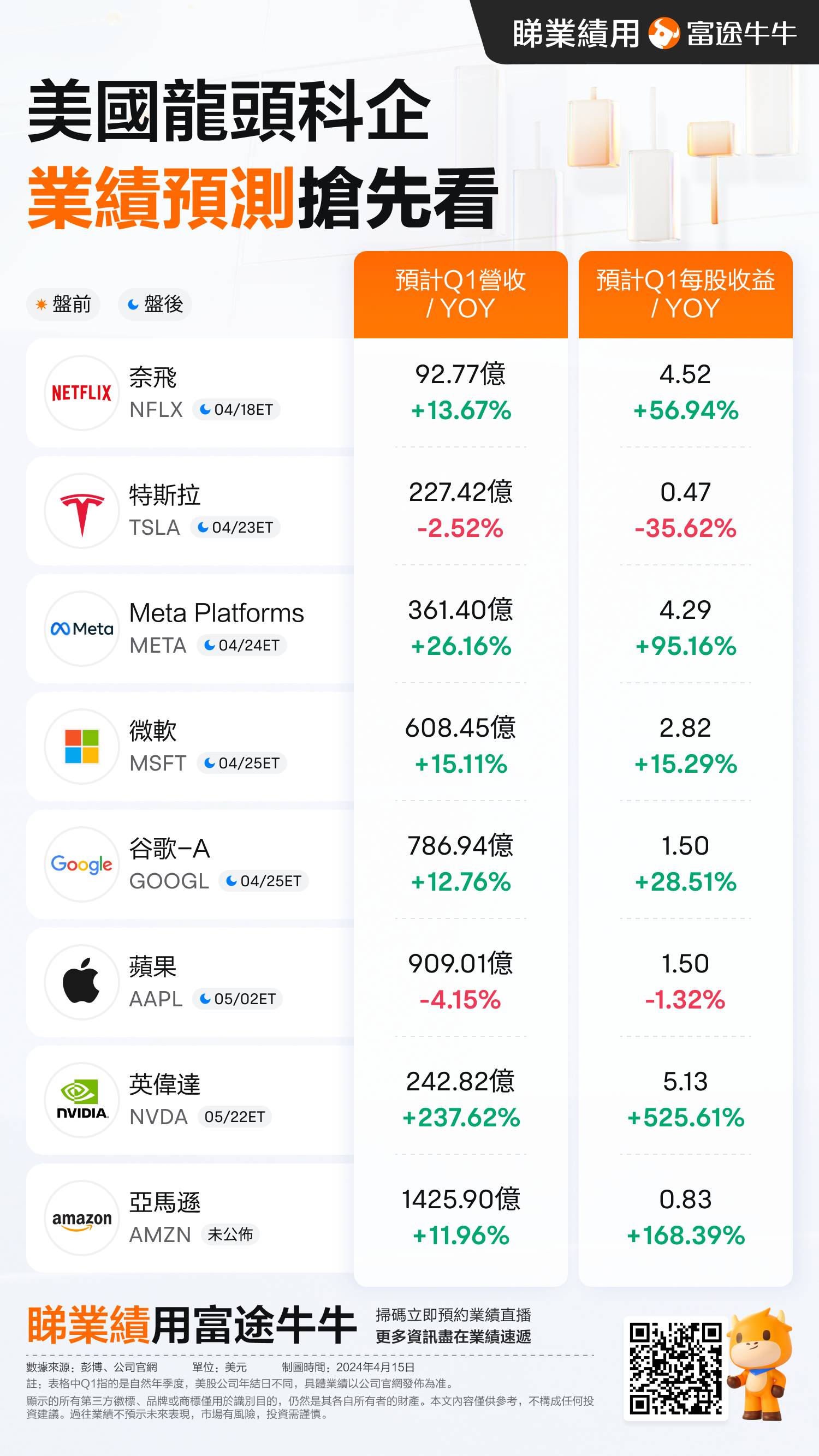

一圖前瞻 | 美股最重要的財報來襲!科技巨頭輪番上陣,誰將引領業績飆升狂潮?

市場觀點認為,去年前三個季度,標普500指數成分股經歷了連續三個季度的利潤萎縮,直到去年第四季度這一趨勢才得以逆轉。在強勁的經濟增長和消費者需求推動下,預計標普500指數成分股有望連續第二個季度實現盈利增長,而大型科技公司的強勁利潤增長可能會成為關鍵推動力。媒體援引Sanders Morris的主席George Ball表示:“未來推動市場的不再是聯儲的降息措施,而是企業的盈利。即便在當前的高利率環境下,實際的公司盈利遠比人們預期的要強。”目前,市場普遍對大型科技公司的業績持樂觀態度。DataTrek Research聯合創始人Jessica Rabe指出,除了蘋果和特斯拉,“七巨頭”中其他科技公司的業績預期都獲得了上調,不僅是對一季度的預期,還有對今年全年和明年全年的預期。具體到個股來看,英偉達在2024年一季度依舊強勢不減,今年來累計升幅已超78%。Cantor Fitzgerald的分析師C.J. Muse近期表示,增持英偉達為本財報季最好的戰術建議之一。英偉達的AI勢頭依然強勁,有望再次交出一份炸裂的成績單,這或將“成為推動股價持續走高的催化劑”。不過,近期科技巨頭接連推出“去英偉達”AI芯片新品,這一風險不容忽視。此外,當前市場投資者對英偉達業績的預期非常高,這反而抑制了英偉達超越預期的潛力。如果英偉達的財報不能達到預期,股價壓力會非常大。此外,對於近期股價奮起直追的谷歌、亞馬遜,市場認為,儘管谷歌人工智能貨幣化的道路仍然不明朗,但該股相對其他科技巨頭較低的估值,使其對華爾街許多人具有吸引力。美銀還表示,谷歌的硬件進展、Gemini的進步以及AI驅動的應用程序演示應該有助於提振人們對其AI功能的信心。鑑於人工智能的可信度和增長空間,我們認為雲部門將是該股的積極推動力。大摩則對亞馬遜的零售業務也越來越樂觀,其表示,零售業務利潤的增長,提升了投資者對亞馬遜未來幾年能夠實現更強盈利和自由現金流的信心。而與英偉達的強勢形成對比的是,2024年來科技巨頭陣營掉隊的蘋果、特斯拉,一季度業績或仍不盡人意。LPL Financial的首席股票策略師Jeffrey Buchbinder指出,儘管科技七巨頭在第一季度的獲利有望實現40%的增長率,但特斯拉和蘋果的獲利情況卻預計會出現下滑。此前特斯拉公佈的一季度的汽車生產量和交付量報告顯示,特斯拉交付量同比下降8.5%至約38.68萬輛,環比則下降超20%,遠低於分析師先前預期的44.9萬輛,刷新了有記錄以來最大的遜於預期幅度。不過相較於華爾街對特斯拉的悲觀,蘋果的情況似乎有所不同。在蘋果公司遭遇年初以來一系列不利、股價陷入困境之際,美銀、摩根大通等部分華爾街分析師逆勢對該公司看好。美銀分析師表示,投資者再次低估了蘋果的毛利率。我們認為,華爾街再一次低估了蘋果在產品和服務領域的長期毛利率潛力。我們預計未來幾年蘋果產品部分的毛利率將上升約180個基點,服務部分的毛利率將上升約150個基點。該行指出,當前市場對蘋果的低估,之前也曾出現過類似情況。2018年時華爾街預測2023年蘋果的毛利率為39%,而實際上蘋果最終超過了這一預期,去年報告的毛利率高達44%。

牛友們最期待哪家科企的業績?

您最看好“七巨頭”中的哪一家?

歡迎大家分享精彩觀點~

編輯/Somer風險提示:上文所示之作者或者嘉賓的觀點,都有其特定立場,投資決策需建立在獨立思考之上。富途將竭力但卻不能保證以上內容之準確和可靠,亦不會承擔因任何不準確或遺漏而引起的任何損失或損害。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。