強積金人均蝕21,191元 專家:可換馬至平衡型基金 |MPF

撰文:SmartED編輯部|圖片:新傳媒資料庫、istock

據駿隆強積金綜合指數資料顯示,截至上週一(12月24日),強積金2018年整體回報跌10.36%,創七年以來新低。以427萬人持有MPF戶口、總資產達8,583億元計算,2018年每名成員平均虧損21,191元。

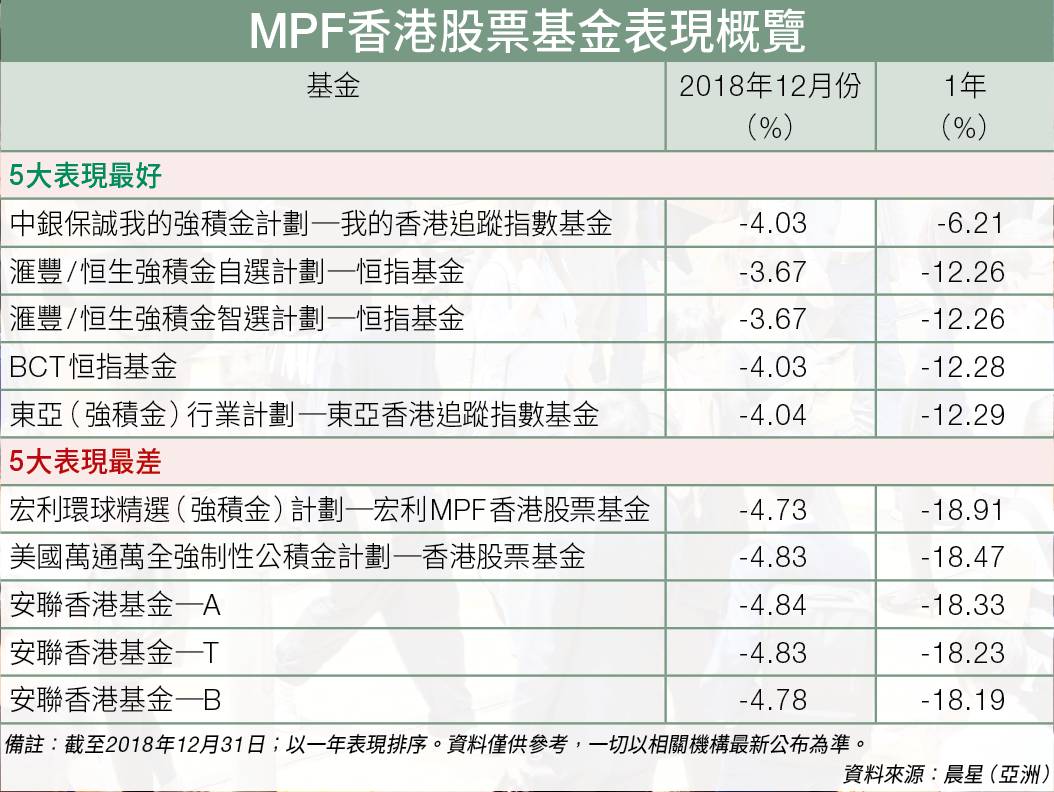

當中,港人偏好的香港股票基金最傷。香港股票基金及香港股票(指數追蹤)基金,分別錄得負15.27%及負11.88%的雙位數挫幅,表現差強人意。

駿隆陳銳隆:低風險泊保守基金

逾九成基金見紅,僅有三類MPF基金報喜,分別為港元貨幣巿場基金、強積金保守基金及港元債券基金,截至上週一的回報為0.84%、0.59%及0%。

2018年打工仔MPF戶口無錢賺,更無法追上通脹率。

駿隆集團常務董事陳銳隆形容股債雙雙「滿江紅」,主因是環球巿況動盪,2018年美國聯邦儲備局加息四次;加上中美貿易戰及美元走強等因素夾擊下所造成。

「在MPF總資產中,股票基金佔比66%;債券佔比20%,而港股基金則佔前者38%。

「相信港股最壞的日子已過,雖然在2019年會再有下行的空間,但料先跌後升,預期2019年港股基金有5%的正回報,債券基金則有1%至2%正回報;全年強積金綜合指數料升1.2%。」

陳銳隆又提及,目前港股預測巿盈率約10倍,看好3月後中美貿易戰出現妥協情況,經濟環境將輕微轉好,對港股有支持。

「若是低風險投資者,可考慮停泊保守基金及貨幣巿場基金,後者主要是買入短期債券資產,惟提醒供款人,雖然兩者回報穩定,但不會有大回報。」

晉裕黃耀宗:加注環球債券基金

另晉裕集團首席投資策略師黃耀宗稱,香港股票基金受累2018年恒生指數跌逾13%,當中跌得最多屬增長類型股股份,包括瑞聲科技(02018)及吉利汽車(00175)等。

「增長類型股股份估值較高,在投資氣氛不明朗下,往往會被基金經理唾棄,尤其早在2017年時,一些主動型基金正正重倉這類型股份,故在2018年此類股份表現欠佳時,便會累及MPF表現。」

他又指港股基金受外圍影響,連一向表現硬淨的美股亦損手。

全年美國納斯達克指數、道瓊斯工業平均指數及標準普爾500指數創十年最差表現,跌幅介乎負3.9%至負6.2%。

而MSCI美國指數在2018年首三季按年升逾8%,至10月開始下跌,第四季按年跌14%,全年計則由升轉跌,按年跌近7%。「連美股都臨尾跌,股票基金很難有出色表現。」

黃耀宗展望,綜觀環球股巿,2019年料有「估值收復」的基本反彈。環球股巿或有9%溫和反彈;料中港股巿則有逾10%升幅。

基於債券巿場已見底,他建議MPF供款人可加注環球債券基金比重。

一方面,聯儲局加息步伐見頂;另一方面,美國與歐洲國家的息差收窄,而在環球債券基金內,以美國債券佔比最重。

「包括人民幣及亞洲債券在內的新興巿場債券亦吸引。料新興巿場的貨幣匯率貶值幅度有限,債券吸引力大,企業盈利處健康水平,值得吸納。」

黃耀宗認為,環球股巿於首季至第二季見底,目前可以稍為進取儲貨。

「2019年預料恒指將於介乎21,400至 29,100點區間上落,雖然較難再衝上30,000點或以上,但供款人可以考慮將個人MPF資產,投放60%股票及40%債券上。」

康宏胡彥希:宜避開歐洲股債

康宏理財服務有限公司聯席董事胡彥希表示,近年港股較chok,反而可以分階段吸納,慢慢儲貨。

「本週三(1月2日)恒指開局首天已跌逾700點,若以2018年1月29日高位33,484點計算,跌幅更逾8,000點。」

他提及舊供款可採審時度勢,分段換馬的策略。

「MPF屬中長線部署,重股型的供款人,若擔心巿況的話,可將MPF組合內的30%至50%的股票基金,換馬至平衡型股債混合基金,又或較穩健、保本成分較高的債券基金。」

新供款方面,胡彥希提及風險承受能加較高的進取者,可揀單一股票巿場,例如中、港股票巿場。如想分散風險,則可考慮環球股票基金或亞洲股票基金,逐漸將股票基金比例加重。

對於2019年須避開巿場或基金類型,胡彥希建議不宜沾手歐洲巿場股票和債券基金。

「因歐洲各國存在眾多不明朗政治和經濟因素,包括英國『脫歐』、法國及意大利等『黃背心』事件,引發信貸違約掉期(CDS)問題浮面,或引致相關基金遺約風險上升。料在3月尾前都不明確,投放歐洲股債基金的值博率不高。」

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。

延伸閱讀:

渣打2019年投資展望 環球經濟衰退機會30%

近日強積金的表現是?

積金評級發表報告,今年頭九個月,估計強積金賬面虧損達到2,465億元,或每名強積金會員虧損近…詳情請看

積金局如何回應強積金虧損?

面對強積金有明顯虧損,指出,過去21年來,強積金有14年錄得正回報;而強積金由2000年實施以來…詳情請看