抗通脹必選股Mastercard 超低資本開支兼估值合理|三火木

Visa及Mastercard正開拓跨境支付和匯款,以及企業對企業(B2B)業務,過往與現在的目標,都是成為支付的橋樑,而非單單是信用卡公司。

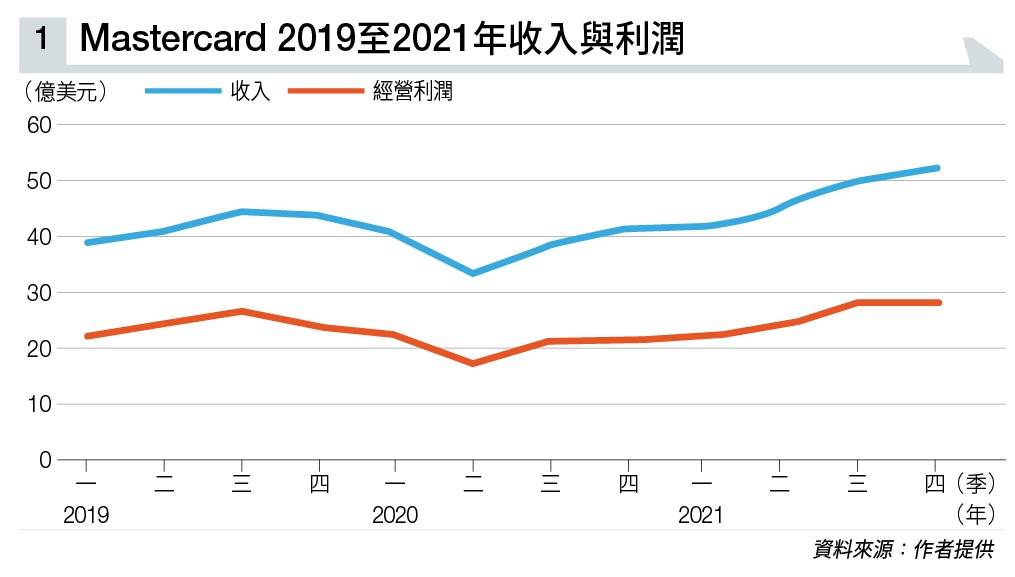

Mastercard最近季績收入與利潤,其實已創新高(見圖一),收入比疫情前2019年第三季高出16.7%;利潤高出5.6%。

業務國際化復甦未如Visa

不過,業務向來較國際化、較著重旅遊的 Mastercard,復甦情況暫時未如較著重美國業務的Visa。

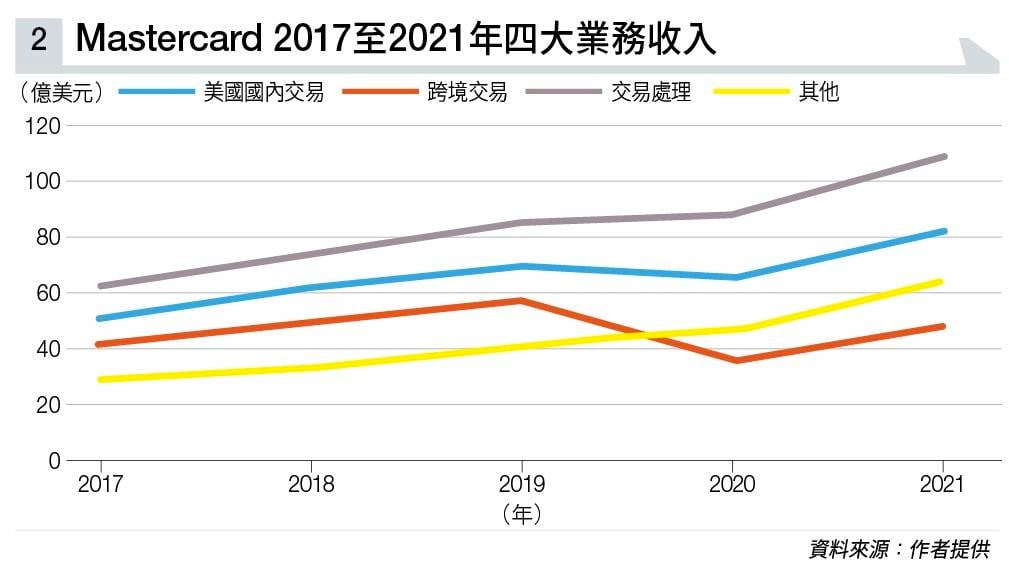

Mastercard收入主要來自四大業務,包括美國國內交易(向信用卡交收雙方收取費用)、跨境交易(旅遊)、交易處理(包括授權、清算與結算)及其他收入。

當中三大收入,均已重現增長並創新高(見圖二)。交易處理收入,增長23.6%至107.99億美元;國內交易按年增長24.4%,至81.58億美元:其他收入按年增24.4%,至62.24億美元。

只有跨境交易收入,仍然因旅遊限制未恢復而未能創新高(2020年重挫37.4%;2021年按年增32.8%)。

從上述四項收入總和得出2021年298.45億美元收入,按年增長26.9%。消費者使用信用卡時總會獲回贈,這些回贈均來自信用卡公司。

Mastercard近年為吸引更多人使用及提高交易量,在回贈支出方面不斷增加。

回贈由2017年佔總收入31.9%,增至2021年的36.7%,升幅近4.8%;Visa的回贈比率少於30%。

扣除回贈後,Mastercard 2021年全年淨收入,按年增長23%至188.84億美元。

雖然Mastercard的收入與利潤已創新高,但最新一季(2021第四季)利潤率,其實仍然未恢復到疫情前的水平。

季度經營利潤率為54%,與疫情期間51%至57%相若,也未恢復至疫情前的57%至59%水平:季度稅後利潤率44%,與疫情期間40%至47%相若,未恢復至疫情前的47%至49%水平。

無論是佔整體業績近30%的美國地區,還是70%的國際地區,Mastercard的交易量比去年都有23%增長。

整體來說,預付卡交易量按年增加19.6%至21,130億美元;信用卡交易量按年增22.6%至9,780億美元。

未來通漲升溫,很可能推升這些數額。

Dupont分析,2016年至2021年稅後利率37.7%、31.3%、39.2%、48.1%、41.9%及46%;

總資產周轉率0.58、0.59、0.6、0.58、0.46及0.5;

年權益乘數為3.29、3.83、4.53、4.88、5.15及5.08;

股本回報率(ROE)71.4%、70.3%、106.7%、135.5%、98.4%及117.2%。

Mastercard過去數年負債比率偏高,推升ROE至逾70%水平;撇除負債比率的推高,集團本身其實極賺錢(ROE遠高於15%)。

至於2016年至2021年負債比率,為69.6%、73.9%、77.9%、79.5%、80.6%及80.3%;而Visa大概保持在50%負債比率。

高負債意味在面臨加息時,利息支出會增長更快。

Mastercard的利息支出約4.31億美元,佔其100億美元經營利潤的4%,佔比不算很多。

密切留意利息支出逐年升

惟需要密切留意,Mastercard的利息支出在近年低息年代,亦因負債增加而逐年上升,比2020年增加約13%;比2019年增加了92%。

自由現金流分析方面,2016至2021年經營現金流分別45.5億、55.6億、62.2億、81.8億、

72.2億及94.6億美元;資本開支3.9億、4.3億、6億、12億、9億及8億美元;自由現金流41.6億、51.3億、56.2億、69.8億、63.2億,以及86.6億美元。

2021年經營現金流按年增長31%至94.6億美元;資本開支(包括購買設備與軟件開支)約8億美元;自由現金流按年增37%至86.6億美元。

2016至2021年資本開支佔經營現金流開支為8.6%、7.7%、9.6%、14.7%、12.5%及8.5%。

Mastercard與Visa一樣,同屬超低資本開支的優質股。

筆者以上的計算,並沒有包括併購金額,2019至2021年併購金額分別14.4億、8.89億、44.36億美元,每年平均併購金額約十多億美元。

估值落入合理區限水平

而筆者會在自由現金流估值假設中,減少逾10億美元,以抵銷每年近乎都出現的併購。

例如筆者預期,今年自由現金流達105億美元,扣減15億美元後的90億美元,來自作為今年估計。

從筆者的自由現金流估值估計,Mastercard現時估值已落入合理區的限水平,筆者會繼續增持Mastercard作為對抗通漲之選。